Quando vender uma ação? Fui verificar o que aconteceu no passado

Se tem uma coisa que sempre me deixou muito pensativo na vida foi essa questão de “quando vender uma ação”.

Seria possível eu me proteger das quedas da Bolsa de Valores se eu conseguisse prever alguns acontecimentos?

Bom, depois de muito tempo analisando e lendo centenas de livros eu percebi que essa coisa de prever os desastres é basicamente impossível, infelizmente…

Mas eu percebi que existem algumas coisas que eu posso fazer para saber se é o momento certo de vender uma ação.

Vou te contar tudo que eu aprendi aqui.

Antes de mais nada…

Na maioria dos meus artigos eu sempre explico alguns conceitos de investimentos ou até mesmo faço alguns estudos do caso.

Mas a pergunta deste artigo é um pouco mais complicada e eu precisei fazer um passo a passo do que eu faria para saber quando eu deveria vender uma ação.

Apesar de eu usar muito a palavra “você” ou até mesmo a palavra “venda”, entenda que é só a minha opinião.

Eu realmente recomendo que você leia outras fontes e escute outras ideias até que você chegue às suas conclusões.

Em quais momentos devo vender uma ação?

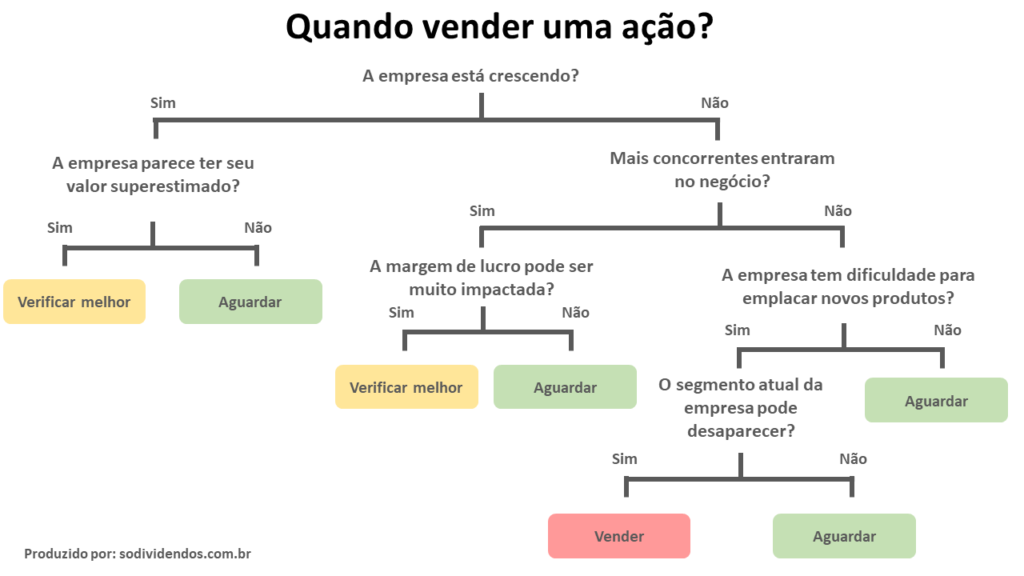

Depois de ter analisado um pouco tudo que aconteceu no mundo das ações no passado (o passado não é o ideal, mas é o que temos), eu montei o seguinte esquema:

Se você gostar dele, também pode usá-lo no futuro quando estiver na dúvida se deve vender a sua ação ou não.

Agora vamos analisar um pouco melhor os pontos que eu citei acima.

A empresa que eu tenho ações está com o valor superestimado?

Uma das crises mais famosas do mercado financeiro foi a crise de 2000 e que afetou principalmente as empresas de tecnologia.

Os investidores tinham plena confiança na lucratividade do setor, mas quando os resultados pararam de chegar, as ações simplesmente despencaram.

Uma dessas ações que ficou famosa pela queda foi a Intel.

Depois de um resultado fraco de vendas na Europa as ações começaram a cair e chegaram a se desvalorizar mais de 70% em um único ano.

Mas afinal, como saber se uma ação está cara?

Bem, essa não é uma tarefa nada nada fácil, até mesmo os especialistas acabaram se atrapalhando no caso da Intel.

Um dos números que sempre ajuda nessa questão é o índice P/L (preço da ação dividido pelo lucro da empresa).

Veja bem, esse múltiplo não é suficiente para determinar se uma empresa está cara ou não, mas ele costuma ser um alerta para os investidores.

Se por acaso a ação que você detém costuma ter índices muito altos, a melhor coisa a se fazer é aprender um pouco mais sobre valuation.

Assim você vai conseguir entender melhor como, por exemplo, quais são as estimativas de vendas e de lucro da empresa nos próximos 5 ou 10 anos (o que o mercado acredita no caso).

Mas lembre-se que esse é um caso que você tem que ser bastante cauteloso, você não vai querer deixar de ganhar dinheiro caso a empresa continue crescendo, né?

A empresa que eu tenho ações têm dificuldade de lançar produtos novos?

Todo mundo sabe que depender de um único produto costuma ser um problema no médio prazo.

A gente sabe como o Oriente Médio tem investido fortemente no turismo para não depender só das suas reservas de petróleo e com as empresas não é diferente.

Se a sua empresa tem tido dificuldades para diversificar, a melhor coisa a se fazer é verificar o segmento atual que ela se encontra.

Será que ele tem alguma chance de acabar no futuro?

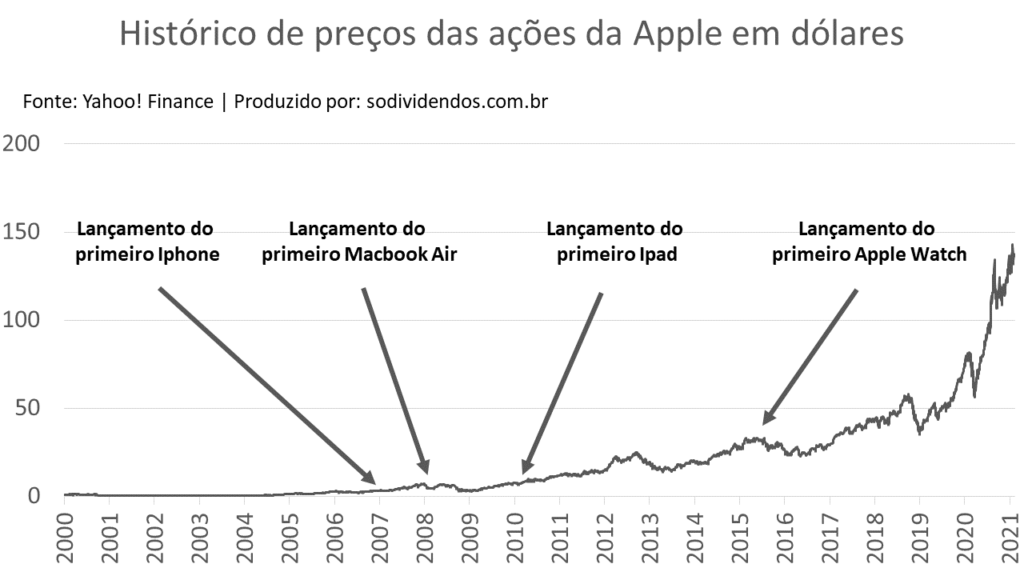

Antes disso, deixa eu te mostrar como o sucesso da Apple no lançamento de seus produtos impactou no valor da sua ação.

Efeito positivo dos lançamento

Um exemplo de sucesso no lançamento de produtos é a Apple.

Ao longo do tempo a Apple conseguiu agregar um enorme valor para os seus acionistas.

A empresa lançou vários produtos e todos eles tiveram um sucesso enorme de vendas.

Há muito tempo a Apple não depende somente das vendas do Iphone e cada vez mais suas ações demonstram esse potencial de geração de receita.

Caso não lance produtos novos, o segmento que a empresa atua tem chance de acabar?

Esse talvez seja um dos maiores problemas para os investidores.

Quando a empresa depende de um único produto e não consegue mudar isso, esse é um péssimo sinal.

Existem muitos casos famosos de empresas que acabaram passando por isso (não é lá o melhor reconhecimento possível).

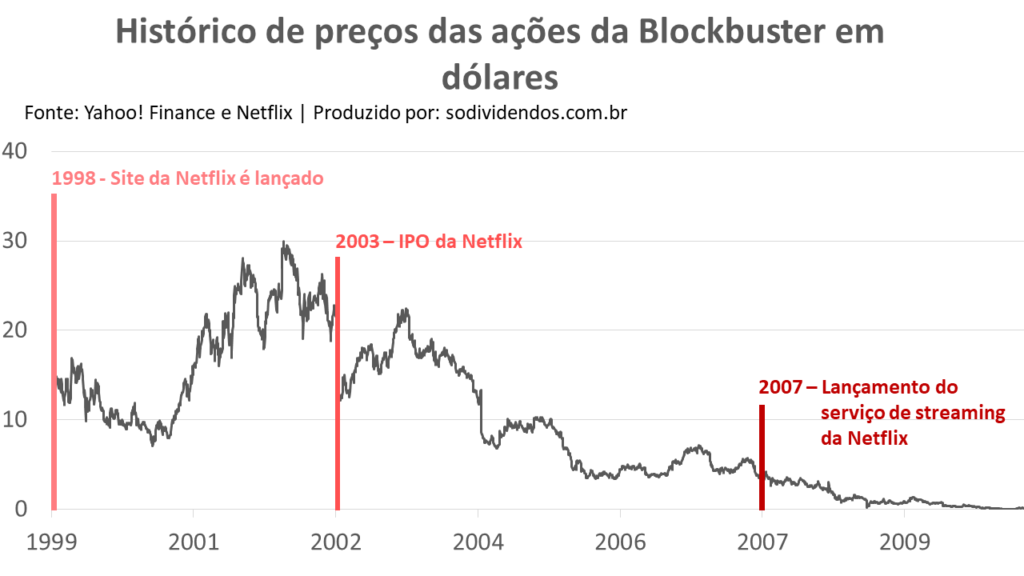

Mas eu peguei o caso da Blockbuster para você dar uma olhada.

Caso você não saiba a Blockbuster foi a maior locadora de vídeos do mundo e que acabou falindo após as locadoras terem ficado obsoletas.

Para aquele investidor que sempre pensa “a o preço vai subir de novo” é bom estar bem atento a esses casos.

Warren Buffett, um dos investidores mais famosos de todos os tempos, está sempre ligado em situações como essa.

Durante a crise do coronavírus ele vendeu todas as ações que ele tinha de empresas aéreas.

E apesar dele provavelmente não achar que o setor de aviação vá acabar tão cedo, ele disso o seguinte:

O mundo mudou para as companhias aéreas. E eu não sei como isso mudou e espero que se corrija de uma forma razoavelmente rápida.

O simples fato de Buffett não estar 100% ciente do que pode acontecer com essas empresas, já foi suficiente para ele vender todas as suas ações.

Use o princípio de Lindy para verificar a fragilidade

No livro “Antifrágil“, o autor, Nassim Taleb, comenta sobre uma técnica que ele usa para escolher os seus livros.

Livros que já existem há uns dez anos estarão em circulação por mais dez anos; livros que existem há cerca de dois milênios, deverão perdurar por muito mais tempo, e assim por diante.

Evidente que existem exceções para os conceitos de Taleb, mas quanto mais tempo um segmento da economia existe, mais tempo ele tende a continuar existindo no futuro.

Logo, redobre a sua atenção em casos que o segmento da empresa for relativamente recente.

A concorrência é forte o suficiente para reduzir as margens de lucro?

Esse talvez seja um dos fatores que mais assusta os investidores.

Quando a concorrência chega, o mercado simplesmente entra em pânico.

A entrada de novos concorrentes é a coisa mais natural do mundo, um setor que se mostrou bastante lucrativo sempre vai atrair novos empreendedores.

Mas o mais importante é você analisar se a concorrência vai realmente afetar a empresa da qual você detém ações.

No Brasil se falou por muito tempo (e acho que ainda se fala) sobre as startups que entraram no segmento de bancos digitais.

O Nubank foi uma dos pioneiros nesse segmento, começando suas atividades em 2013 e conquistando uma enorme quantidade de clientes.

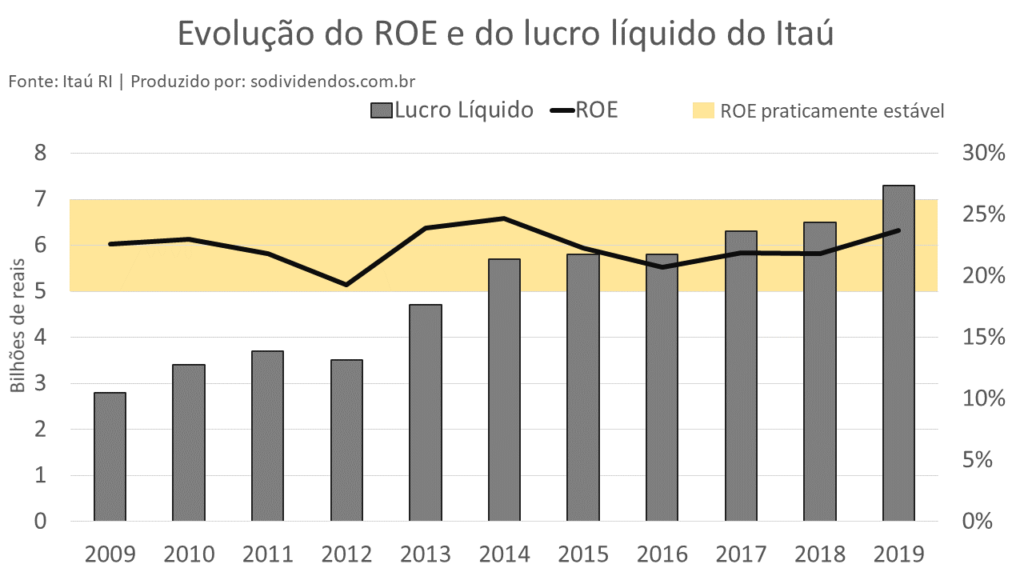

A questão é que os grandes bancos do Brasil não foram tão impactados assim com a chegada dos bancos digitais.

Evidente que eles devem ter deixado de ganhar muito dinheiro, mas se você analisar os resultados do Itaú, vai perceber que a empresa continua crescendo e dando bons lucros até hoje.

Não dá para dizer que o Itaú nunca vai ser afetado por esses bancos digitais, mas até o momento ele tem se mostrado bastante lucrativo.

A entrada de novos concorrentes sempre assusta, mas é preciso analisar com calma o impacto disso tudo.

Muitas vezes aquele segmento tem espaço para que todas as empresas cresçam no longo prazo.

Existem outros motivos para se vender uma ação?

Sempre vão existir outros motivos para se vender uma ação.

Já aconteceu de empresas terem fraudado seus balanços, terem sofrido com alguma mudança na legislação do país ou até mesmo terem sofrido um desastre natural.

O problema é que isso costuma ser algo muito difícil de ser analisado/previsto.

Na maioria das vezes o mercado financeiro inteiro é surpreendido.

Não seria de grande utilidade eu comentar esse tipo de situação, já que não são análises tão simples assim.

Existe algum momento particular que não se deve vender uma ação?

Eu falei muito de “quando vender”, mas existe algum momento em que não se deve vender as ações?

Crises financeiras (com raras exceções)

Eu já escrevi um artigo inteiro sobre a famosa “reserva de oportunidade” (guardar dinheiro para investir em momentos de crise).

E o mesmo pode ser dito para quem pensa em vender suas ações em momentos de crise ou até mesmo antes das crises acontecerem.

No geral, nenhuma dessas estratégias costumam funcionar no longo prazo, as crises infelizmente são inevitáveis e na maioria das vezes imprevisíveis.

Mas mesmo assim o mercado de ações se mostrou o melhor investimento de todos no longo prazo.

Claro que sempre vão existir exceções, como a própria venda de Warren Buffett de suas companhias aéreas.

Nesse caso é sempre bom analisar bem o que está acontecendo caso sua empresa esteja no foco da crise, mas isso não deveria ser uma preocupação para todas as suas ações.

Crescimento da empresa começa a desacelerar

Tem muito investidor que vê o crescimento da empresa diminuindo e acha que esse é o momento de vender suas ações.

Bem, se a empresa que você detém ações têm vantagens competitivas, você não deveria pensar dessa maneira tão simples.

É normal que as empresas cheguem em um momento de estabilidade, mas isso não significa que elas vão deixar de crescer.

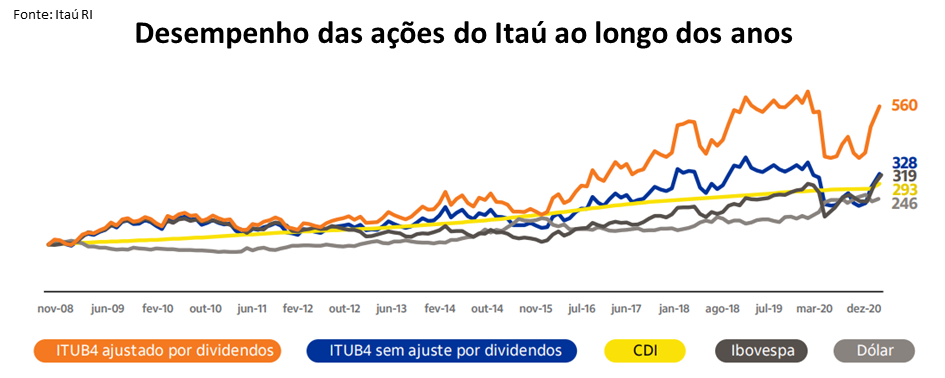

Veja como o Itaú superou de longe o Ibovespa nos últimos anos:

Mesmo o Itaú sendo uma empresa de grande porte e tendo um crescimento mais lento, ele ainda trouxe um ótimo retorno para os seus acionistas.

O que você faz nesse tipo de situação?

Eu já comentei bastante do que eu penso sobre o assunto, mas talvez você possa contribuir um pouco mais.

Eu estou sempre olhando os comentários aqui no blog e adicionando conteúdo de volta nos artigos.

Por isso, eu gostaria de saber o que você pensa. Quando você vende suas ações?

Até mais!

*Eu recebo uma pequena comissão da Amazon pelas indicações dos livros que eu faço no blog. Essa é uma forma singela de remunerar o meu trabalho aqui.

PS: Eu não recomendo livros que não tenha lido.