IPO: você sabe como as empresas entram na Bolsa?

Ficou sabendo de algum IPO novo e quer saber mais como funciona?

Os IPO já existem há muito tempo, mas eles não costumam ser muito comentados no dia a dia.

É bem possível que você ainda tenha diversas dúvidas sobre o assunto.

Por isso reuni neste artigo tudo que você precisa saber sobre isso, vamos lá?

O que é o IPO?

IPO vem da palavra em inglês “Initial public offering” que em português seria algo como “Oferta pública inicial”.

O IPO é quando uma empresa decide entrar na Bolsa de Valores do seu respectivo país.

Aqui no Brasil os IPOs são feitos na B3, antiga Bovespa.

Qual foi o primeiro IPO do mundo?

Como eu disse antes, os IPOs já existem há muito tempo.

Eu por sinal nem acreditei muito quando eu vi que o primeiro IPO de que se tem notícia foi feito em 1602 pela Dutch East India Co.

No caso, o IPO foi feito pela Bolsa de Valores da Holanda, que hoje se chama Euronext.

Por que as empresas fazem IPOs?

As empresas costumam abrir o capital por causa de dois grandes motivos.

Claro, podem existir algumas outras exceções, mas no geral são esses dois.

Aumento de capital

Você pode pensar que nem todo fundador quer vender a sua empresa e esse deve ser um sentimento muito comum entre eles.

Mas a verdade é que as empresas precisam de muito dinheiro e a entrada na Bolsa de Valores acaba sendo inevitável.

O que costuma acontecer no passado também era que os próprios fundadores lançavam tipos diferentes de ações (preferenciais e ordinárias) para que eles pudessem controlar a empresa mesmo não tendo a maioria das ações.

Apesar disso, hoje com o Novo Mercado isso tem se tornado cada vez mais difícil de acontecer.

Liquidez

Outro grande ponto para a entrada na Bolsa de Valores é a liquidez dos ativos.

Isso costuma ser bem relevante nas novas startups em que diversos fundos investem inicialmente na empresa e esperam que ele se torne público para poderem liquidar suas ações e terem seus lucros.

Afinal, essa liquidez do mercado de ações é sempre muito bem vinda.

Como as empresas fazem um IPO no Brasil?

Para que as empresas possam entrar na B3 é preciso seguir uma série de processos que são estabelecidos tanto pela B3 quanto pela própria Comissão de Valores Mobiliários (CVM).

O processo segue os seguintes passos.

- Período de reserva

- Bookbuilding

- Precificação

- Período de silêncio

A CVM faz toda a regulamentação do processo via a instrução 400.

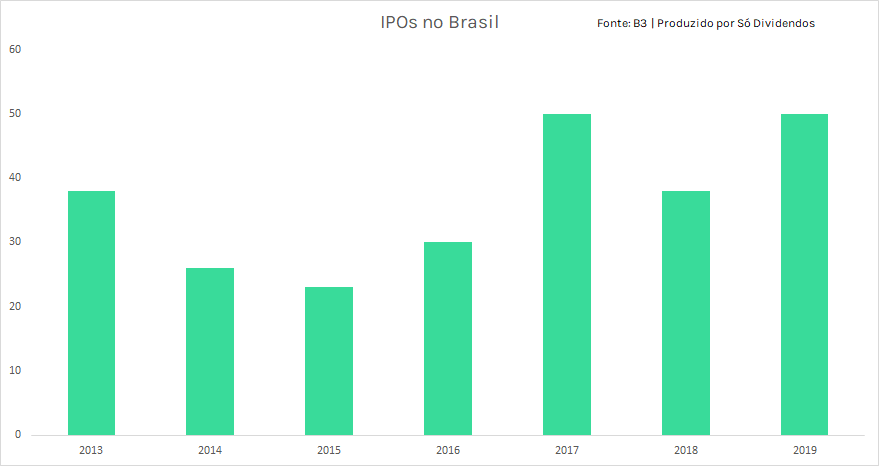

Histórico de IPOs no Brasil

Eu reuni os IPOs que foram feitos no Brasil nos últimos anos para você ter uma noção de como anda esse processo.

O processo costuma variar bastante de acordo com a taxa de juros que está vigente no país.

Geralmente quanto mais baixa a taxa de juros mais investidores se interessam por investir na Bolsa de Valores e consequentemente mais empresas fazem IPOs.

Se você quiser pode conferir exatamente quais foram os IPOs no site da B3.

Ou você pode clicar aqui e conferir quais serão os próximos IPOs.

Quais são os tipos de oferta de IPO?

Existem três tipos de ofertas de IPOs.

Oferta primária

A oferta primária é quando a empresa emite novas ações e tem como o principal objetivo o aumento de capital para futuros investimentos.

Oferta secundária

Já a oferta secundária acontece quando os acionistas da empresa tem intenção de vender suas posições.

Nesse caso a empresa não faz aumento de capital, todo dinheiro arrecadado é transferido diretamente para os acionistas que diminuem ou liquidam suas posições.

Oferta mista

É bem comum acontecer a oferta mista em que parte dos sócios vendem partes ou todas as suas ações e a empresa faz o aumento de capital.

Na questão prática os três tipos de oferta não fazem diferença alguma para o investidor, mas na questão de precificação eles costumam ser relevantes.

Se uma empresa está buscando capital para reinvestir no negócio via IPO, ela provavelmente tem maior capacidade de crescimento do que uma empresa que só que dar liquidez para que os investidores iniciais possam sair da operação.

Assim, o investidor deve fazer uma boa avaliação para saber se vale a pena participar ou não do IPO.

Quanto custa um IPO?

Essa é uma pergunta bem complexa, mas pode ter certeza que custa muito caro.

É claro que a maior parte do dinheiro gasto geralmente é proporcional ao quanto a empresa irá receber em capital.

Mas não deixa de ser relevante na hora de avaliar se um IPO vale a pena ou não.

A PWC fez um estudo muito interessante aqui no Brasil comentando um pouco sobre isso.

Eles reuniram os IPOs feitos durante diversos anos e concluíram que o custo de um IPO no Brasil gira em torno de 5,6% a 2,5% do valor captado.

Os custos geralmente são mais baratos conforme a captação for aumentando.

Vale a pena investir em IPOs?

Agora que você já entendeu um pouco sobre IPOs pode estar querendo saber se vale a pena ou não investir.

Geralmente para investidores que não têm muito conhecimento sobre o mercado IPOs não são muito indicados.

Warren Buffett chegou a comentar em uma entrevista que nenhum investidor mediano deveria pensar em IPOs durante períodos “quentes”.

Claro que existem exceções, o próprio Warren Buffett já participou de alguns IPOs, mas é um momento bastante arriscado para quem não sabe o que está fazendo.

Quer entender mais sobre o mundo da Bolsa de Valores?

Talvez você ainda tenha pouco conhecimento sobre esse assunto e não seja muito vantajoso você participar de nenhum IPO no momento.

Mas você pode começar a estudar mais sobre o assunto e quem sabe um dia participar de um.

Não que eu seja o “rei dos investimentos”, mas aqui no blog tem bastante conteúdo que pode te ajudar nessa missão.

Vou deixar alguns artigos aqui que costumam agradar bastante os leitores do blog.

Qualquer coisa é só voltar para a página inicial do blog.

Até mais!