Trader HFT: o que é e como funciona na prática?

Eu fui aprender sobre HFT muito depois que ele já estava funcionando nos Estados Unidos em larga escala.

Quando você entende bem o que é e como funciona, você fica acaba até surtando um pouquinho.

Talvez esse seja o seu momento de entender melhor essa história (e surtar um pouquinho).

Vou tentar te explicar tudo que eu sei sobre o assunto. Vamos lá?

O que é HFT?

HFT (High Frequency Trading) significa em português “operações de alta frequência” (o que não diz muito, convenhamos).

O conceito na prática são empresas (ou pessoas, mas é algo mais difícil de acontecer) que fazem uma quantidade enorme de operações na Bolsa de Valores (ou mercado futuro) e que se beneficiam de enviar uma ordem milésimos de segundos antes de outros investidores comuns.

Requisitos para ser um HFT (segundo a SEC)

Em 2020 a SEC, uma espécie de CVM dos Estados Unidos (caso, você não saiba, CVM = Comissão de Valores Mobiliários), elaborou um estudo sobre os operadores de HFT.

Esse estudo chegou a conclusão que para que um operador de mercado seja considerado HFT ele precisa ter 5 características básicas:

- Uso de computadores e softwares altamente velozes para executar as ordens

- Uso de serviços de co-location (basicamente é possuir um espaço dentro do data center da Bolsa de Valores)

- Uso de prazos muito curtos para estabelecer e liquidar suas posições

- Envio de inúmeras ordens que são canceladas logo depois de serem enviadas

- Finalizar o dia sem carregar nenhuma posição (ou uma posição irrelevante)

Quando o HFT começou?

Não existe bem uma data efetiva de quando tudo começou, na verdade foi um processo devolvido ao longo de muitos anos em que alguns operadores foram descobrindo os benefícios de enviar e cancelar ordem cada vez mais rápido.

Alguns sites comentam que esse processo começou na década de 90, mas o que se sabe é que por volta de 2012/2013 esse tipo de operação tomou proporções enormes.

Um estudo feito por Jonathan Brogaard, Terrence Hendershott e Ryan Riordan em 2013 (lá se vai um bom tempo) chegou a conclusão que as operações de HFT representava 42% das operações de ações large caps 18% das operações de ações small caps.

A fama do HFT

Muito se diz que o ponto crucial da fama do HFT foi quando Michael Lewis lançou o seu livro chamado “Flashboys”.

O Michael Lewis é um escritor bem famoso que faz uma espécie de “jornalismo investigativo no mundo dos livros”. Vários dos seus livros já se tornaram filmes em Hollywood inclusive.

No livro, o autor conta sobre diversas descobertas sobre o assunto (algumas inclusive mudaram um pouco e já não acontecem mais) e vai atrás de quem são os grandes operadores do mercado.

O livro apesar de ser bastante cômico, faz uma grande crítica ao mundo do HFT (vou comentar mais abaixo), mas que aparentemente não foi suficiente para mudar muito o mercado de hoje.

Se você gosta desse assunto, vale muito a pena ler esse livro. Eu mesmo li esse livro em uns dois dias de tão bom que era.

Vou deixar o link aqui para você poder comprá-lo pela Amazon.

Como as empresas que operam HFT ganham dinheiro?

Depois de tudo isso que eu falei você deve estar se perguntando como esse “povo” ganha dinheiro, certo?

Não dá para saber exatamente quais são as estratégias que esses operadores usam (eles nunca falariam para gente), mas no estudo da SEC eles conseguem dar algumas pistas de como funcionam essas operações.

Acho que deve ser suficiente para você ter uma ideia.

Estratégia passiva

A estratégia passiva funciona quando um HFT coloca duas ordens no mercado para ganhar o pequeno spread que o mercado deixou aberto.

Veja como funciona no exemplo abaixo:

| Ordem de compra | Ordem de venda |

|---|---|

| 2,00 | 2,10 |

| 1,99 | 2,11 |

Nesse exemplo o operador HFT colocaria uma ordem de compra a 2,01 e uma ordem de venda a 2,09.

Eles acabam ganhando com essa pequena diferença entre as ordens de compra e de venda.

O problema desse tipo de operação é que se o mercado se movimentar muito rápido o operador perde dinheiro.

Apesar disso, eles aparentemente ganham bastante dinheiro.

Estratégia de arbitragem

A estratégia de arbitragem funciona quando dois ativos têm seu preço muito correlacionado.

Existem diversos tipos de possibilidades, mas uma bem comum aqui no Brasil seria a diferença entre o mercado fracionário e o mercado à vista.

O preço da ação nos dois mercados em tese precisa ser igual, mas como o mercado fracionário tem menos liquidez é comum os preços divergirem um pouquinho.

Um operador de HFT (auxiliado por um robô, claro) atento a esse movimento poderia rapidamente comprar em um mercado e vender no outro para que os preços voltassem à normalidade.

Estratégia estrutural

Essa estratégia tenta identificar algum operador do mercado que tem uma velocidade inferior e tentar tirar proveito disso.

Não li muito sobre essa estratégia, fico um pouco na dúvida o quanto ela é factível em um mundo em que todo mundo já está ciente desse problema.

Estratégia direcional

A estratégia direcional lembra um pouco a atividade de day trading, que é prever o movimento do mercado e tentar ganhar dinheiro com isso.

Como os operadores de HFT tem uma velocidade muito maior do que qualquer outro operador, eles acabam tirando uma certa vantagem desse processo.

Mas apesar de tudo. essa estratégia é muito mais arriscada do que as estratégias que eu citei acima, além disso, é muito comentado de que esse tipo de estratégia foi responsável pelo flash crash em 2010.

Como funciona o HFT no Brasil?

Agora talvez você esteja se perguntando como funciona o HFT no Brasil e se ele realmente existe.

Não existe muita informação e aparentemente ninguém tem muito interesse em compartilhar mais, mas sabe-se que em 2013 mais de 10% das operações da Bolsa de Valores eram feitas por HFT.

Imagino que isso tenha aumentado bastante hoje…

Afinal, a B3 tem um posicionamento bastante incentivador para esse tipo de operação e inclusive oferece o serviço de co-location no Data Center deles.

Além disso, a B3 ainda oferece taxas especiais para quem é um operador HFT.

Tarifas para HFT na B3

Apesar da definição que eu coloquei lá em cima feita pela SEC, não existe uma regra para que alguém ou uma empresa seja considerado um operador de HFT.

Por isso, a B3 tem alguns parâmetros diferentes para identificar quem são esses “investidores” e oferecer o desconto na tarifa (no caso, a velocidade de enviar uma ordem é desconsiderada).

| Produto | Day trade mínimo | ADV mínimo (Média diária de operações) |

|---|---|---|

| Família Dólar | 90% | 2.800 contratos padrão / 14.000 minicontratos |

| Família Ibovespa | 90% | 1.500 contratos padrão / 7.500 minicontratos |

| Família S&P 500 | 80% | 100 contratos padrão / 2.000 microcontratos |

| Boi Gordo (BGI) | 80% | 50 contratos |

| Café (ICF) | 80% | 25 contratos |

| Milho (CCM) | 80% | 150 contratos |

Existem algumas outras características, mas no geral, você precisa fazer uma enorme quantidade de operações para se tornar um operador de HFT pela B3.

Esse “título de HFT” te garante um enorme desconto de pelo menos 70% no valor de emolumentos e na taxa variável de registro.

Pessoa física pode ser um HFT?

Pessoas físicas podem ser operadores de HFT sim, a B3 não impõe nenhuma restrição em relação a isso.

A única restrição que é imposta, é que você faça o seu credenciamento através de um participante do mercado (provavelmente sua corretora).

Mas como você pode ter visto na tabela, o volume de operações pode acabar sendo um pouco impeditivo para pessoas comuns.

Se as empresas de HFT estão ganhando, quem está perdendo?

Essa foi a principal pergunta do livro que o Michael Lewis escreveu (Flashboys).

Muito se comenta que operadores de HFT aumentam a liquidez do mercado “espremendo os spreads”, mas é evidente que se esse segmento ganha dinheiro, algum outro está perdendo.

Warren Buffett (um dos maiores investidores do mundo, caso você não saiba) já comentou sobre esse operadores:

It’s not a liquidity provider. It may create more volume but that’s not the same as being a liquidity provider.

Traduzindo:

Não é um provedor de liquidez. Pode criar mais volume, mas isso não é o mesmo que ser um provedor de liquidez.

A verdade é que enquanto essas empresas ganham dinheiro através de spreads marginais, todos os outros investidores saem perdendo.

Cada operação de HFT acaba tirando uma pequena parte do lucro/desconto que alguém teria com ações.

Como voltar a um mundo sem HFT no livre mercado?

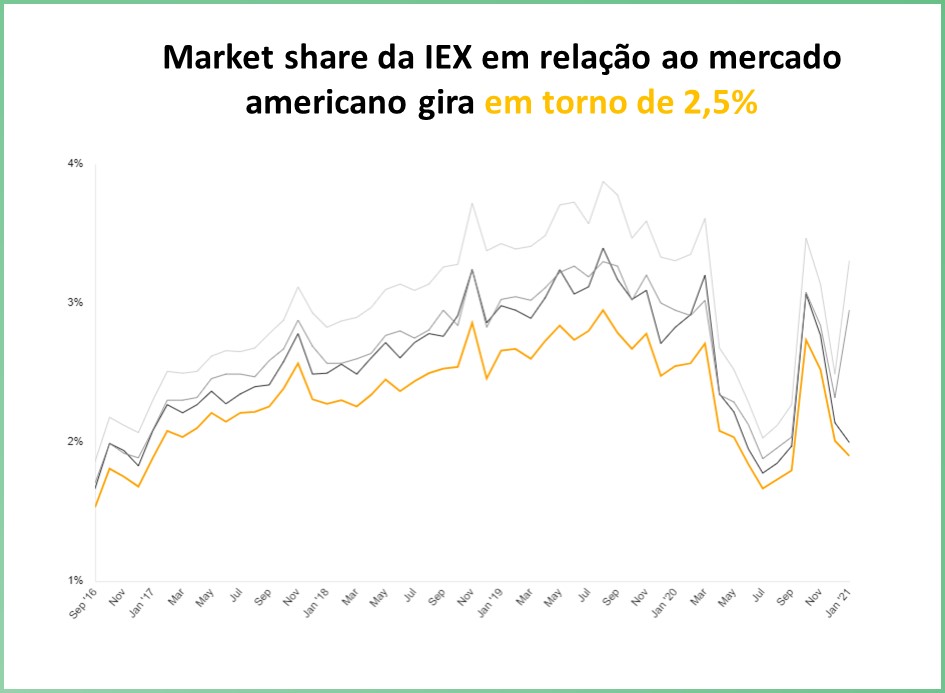

Enquanto a maioria das Bolsas de Valores do mundo incentivam esse tipo de atividade, existe uma que ficou famosa por ir contra esse movimento.

A IEX desenvolveu um sistema que tenta “ludibriar” os operadores de HFT e tornar o mercado igual para todos.

Apesar de ainda ser muito pequena em relação às grandes Bolsas de Valores americanas (NYSE e NASDAQ), ela vem ganhando bastante adeptos ao longo dos anos.

Quem sabe no futuro os HFTs possam perder essa vantagem no mercado em relação aos investidores comuns.

Quer aprender mais sobre investimentos?

Eu já fiz diversos estudos como esse aqui no blog e existe um deles que costuma ser muito procurado também sempre que alguém se interessa por HFT.

Esse artigo fala sobre o sistema RLP que as corretoras oferecem aos clientes e que funciona de uma forma muito parecida com o HFT.

Você pode acessá-lo clicando aqui.

Vou deixar outros artigos aqui embaixo que também fazem sucesso aqui no blog.

- O que faz um trader de bancos e fundos de investimento?

- Como montar uma carteira de investimentos?

- Melhores livros de traders que eu já li

Até mais!

*Eu recebo uma pequena comissão da Amazon pelas indicações dos livros que eu faço no blog. Essa é uma forma singela de remunerar o meu trabalho aqui.

PS: Eu não recomendo livros que não tenha lido.

Parabéns!

Muito obrigado, Alvaro!