Tesouro IPCA (NTN-B): o que é, quando vender e quando comprar?

O Tesouro IPCA costuma ser uma das opções favoritas dos investidores mais “defensivos”.

Afinal, você sabe que não terá problemas com a inflação.

Mas será que ele protege mesmo da inflação? Será que o Tesouro IPCA é uma boa opção a longo prazo?

Eu peguei algumas curiosidades sobre esse assunto e coloquei um pouco do que eu penso para você entender melhor o assunto.

Vamos lá?

Antes de mais nada, o que é o Tesouro IPCA?

Se você ainda não tem um bom conhecimento sobre o Tesouro IPCA, eu vou te explicar um pouco como funciona.

Basicamente, sempre que você investir um Tesouro IPCA você vai “comprar” o rendimento da inflação (IPCA) mais uma taxa fixa.

Dá uma olhada em alguns exemplos:

- IPCA + 5,00%

- IPCA + 3,00%

- IPCA +1,20%

- IPCA – 1,50% (sim, taxas negativas também podem aparecer, mas são muito raras)

Os títulos atrelados à inflação começaram a se tornar famosos quando os Estados Unidos lançaram o TIPS (título americano atrelado à inflação) em 1997.

Apesar disso, lá nos Estados Unidos eles representam uma pequena parcela do estoque de títulos.

Como aqui no Brasil sempre tivemos grandes problemas de inflação, diferente dos Estados Unidos, aqui eles respondiam por quase metade de todo o estoque do Tesouro Direto em 2020.

Tipos de Tesouro IPCA

Existem basicamente dois tipos de títulos vinculados ao IPCA, mas existe um terceiro que muitas vezes é esquecido que também está vinculado à inflação.

Tesouro IPCA + juros semestrais (NTN-B)

O Tesouro IPCA com juros semestrais, como o próprio nome já diz, paga cupons semestrais (sempre de 6% ao ano).

O que para quem está procurando uma renda extra costuma ser uma ótima alternativa.

Mas quem opta pelos juros semestrais sofre uma pequena perda em relação ao Tesouro IPCA por causa da cobrança de imposto (vou explicar mais à frente).

Tesouro IPCA (NTN-B principal)

O Tesouro IPCA, que geralmente vem acompanhado do nome “principal”, só paga o montante principal e o juros na data final do vencimento.

Nesse caso, para você receber exatamente a taxa que comprou, você precisaria esperar até o vencimento para receber o dinheiro.

Tesouro IGPM (NTN-C) (pouco acessível)

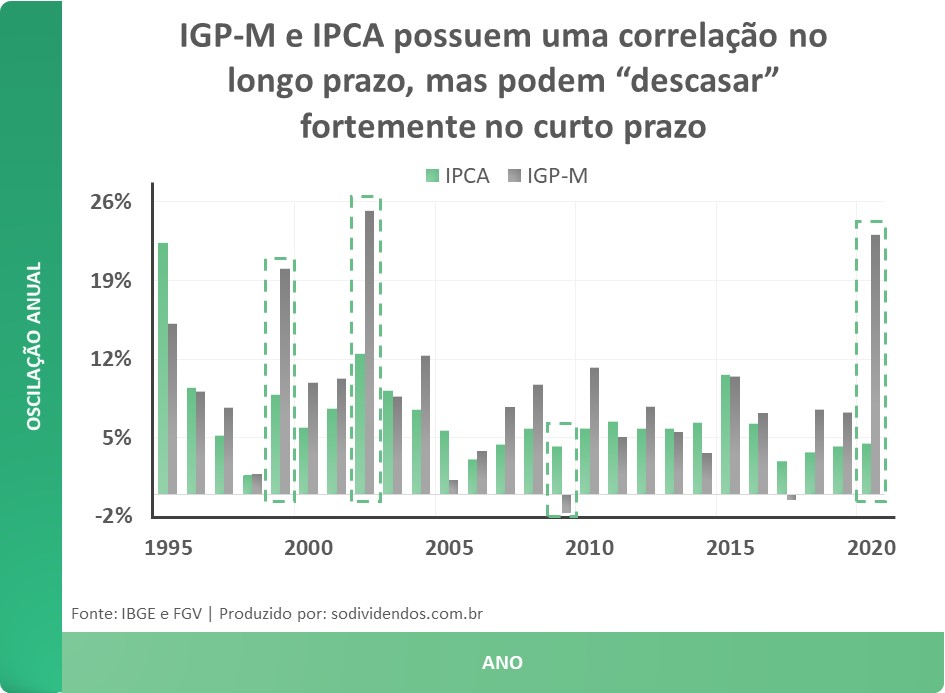

O Tesouro IGPM, apesar de ter pouquíssima disponibilidade, também tenta proteger você da inflação.

A diferença, como o próprio nome já diz, é que esse título usa o índice IGP-M que é divulgado pelo Instituto Brasileiro de Economia desde 1940.

Eu fiz uma comparação de como se saíram os índices IGP-M e o IPCA no ano de 2020 para você ter uma ideia.

Como você pode ver, eles tem um descasamento até que bastante grande, apesar de ambos se protegerem da inflação.

Riscos de se investir no Tesouro IPCA

O Tesouro IPCA costuma ser colocado como um dos mais seguros para qualquer investidor(a).

Mas eu juntei dois tipos de risco que podem acontecer enquanto você mantém esse título na carteira.

Risco Brasil

O risco país costuma ser avaliado por um produto do mercado financeiro chamado de CDS.

E apesar dele sempre ter mostrado o Brasil como um ambiente de alto risco (você pode conferi-lo clicando aqui), as chances do nosso país não pagar a dívida é muito baixa.

Isso acontece porque toda a dívida foi emitida em reais e o governo controla a emissão da moeda local.

O próprio Warren Buffett (famoso investidor, caso você não saiba) comentou sobre isso em 2020:

Se você imprimir títulos em sua própria moeda, o que acontecerá com a moeda será a questão, mas você não dá calote. Os EUA foram espertos ao emitir sua dívida em sua própria moeda.

Vendendo o Tesouro IPCA antes do vencimento

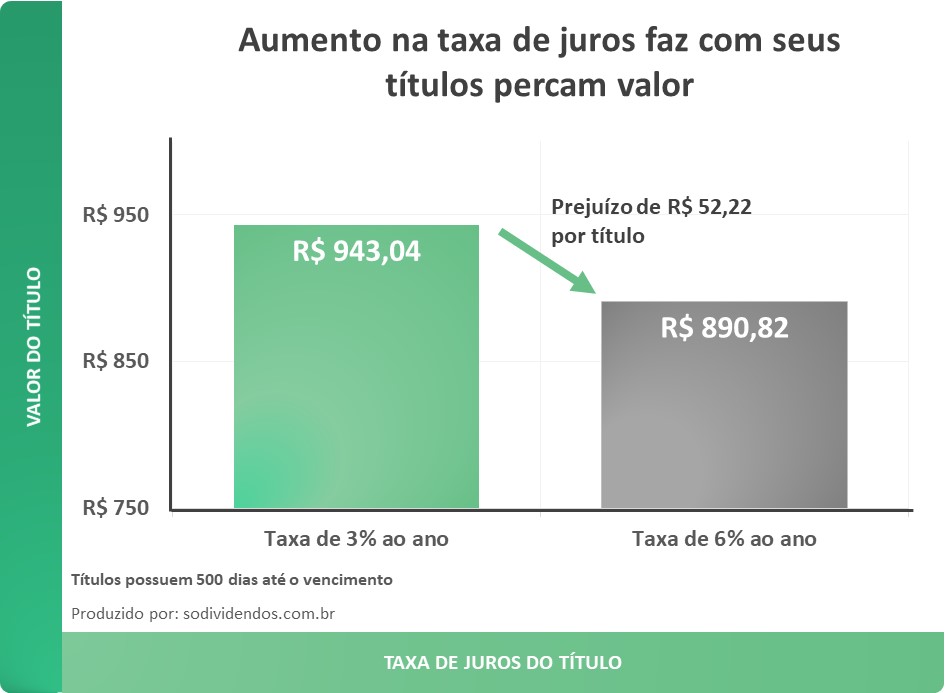

Outro problema sério é quando você precisa vender os seus títulos antes da data de vencimento.

Isso vai fazer com que você tenha que vender pelo preço que o mercado está pagando.

Em alguns momentos isso pode ser muito positivo caso a taxa de juros tenha caído, mas pode fazer você perca dinheiro caso a taxa de juros tenha subido.

Veja um exemplo simples que eu fiz para um título sem pagamentos semestrais em que a taxa de juros muda 3%:

Existe uma maneira de diminuir esses riscos…

Amenizando o risco com juros semestrais

Uma possível solução para esse problema é comprar somente títulos que pagam juros semestrais.

Bem, isso não vai evitar que você perca dinheiro com a alta de juros, mas vai fazer com que pelo menos o período que você segurou o título seja positivo.

Eu montei um exemplo para você entender melhor isso, dá uma olhada como ficou:

Premissas usada na tabela:

- Inflação para o período: 0%

- Imposto: não descontado

Comparação entre venda antecipada de Tesouro IPCA (principal) versus Tesouro IPCA com juros semestrais

| Tesouro IPCA (principal) | Tesouro IPCA com juros semestrais | |

| Taxa contratada | 3% | 3% |

| Tempo para o vencimento do título | 2 anos | 2 anos |

| Tempo que segurou o título | 1 ano | 1 ano |

| Taxa vigente em que o título foi vendido | 6% | 6% |

| Retorno obtido | -0,08% | 0,24% |

Como o título com juros semestrais recebeu 2 pagamentos em um período de um ano, a perda com a alta na taxa de juros impactou muito menos o resultado.

Não foi possível conseguir a taxa anual de 3% que você contratou, mas pelo menos o resultado foi positivo.

Agora isso traz um outro problema para você…

Tesouro IPCA versus Tesouro IPCA com juros semestrais

Essa talvez seja uma dúvida muito comum para quem está começando a investir no Tesouro direto, afinal, qual dos dois é a melhor opção?

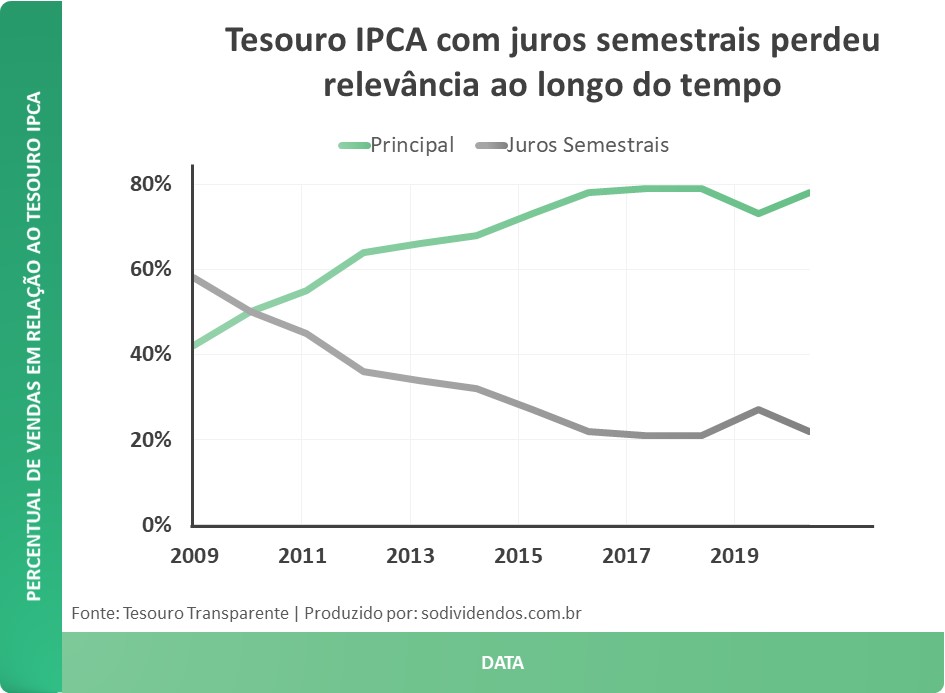

Antes de mais nada, eu peguei o histórico de estoque do Tesouro IPCA (títulos em posse de investidores) desde 20009 para você entender como a maioria das pessoas fazem os seus investimentos.

Qual é o título mais vendido?

Veja como a proporção de títulos principais versus juros semestrais foi mudando ao longo do tempo:

Apesar dos títulos com juros semestrais terem vendido bem lá em 2009, desde então a grande preferência dos investidores é por títulos com pagamento de juros somente no vencimento.

Vou te explicar agora porque isso tem acontecido…

A questão do imposto no Tesouro IPCA

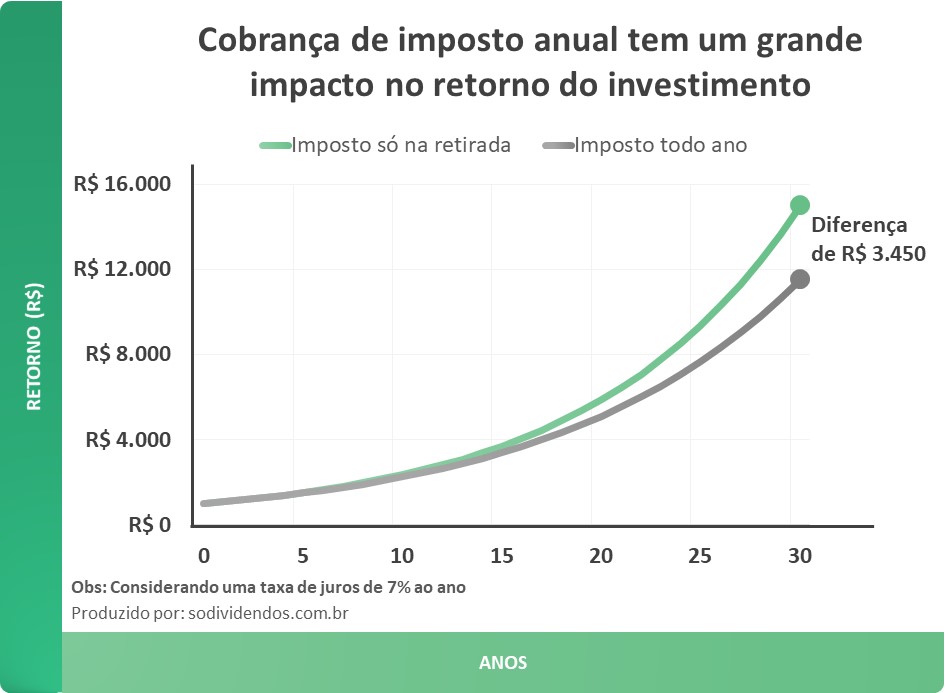

O grande problema de você receber pagamentos semestrais está relacionado com o imposto que você paga sempre que recebe um pagamento (frequência do imposto é muito maior).

Eu fiz uma simulação com um título rendendo 7% ao ano para você ter uma ideia de como o pagamento de imposto todos os anos impacta os seus investimentos.

Ao final de 30 anos, se você tivesse escolhido receber pagamento de juros anuais (no caso do Tesouro IPCA é ainda pior porque é semestral), você teria ganhado somente 85,39% de quem preferiu receber os juros somente no vencimento.

Isso acontece porque o capital que você investiu vai acumulando juros sem que haja a incidência de imposto.

Por isso, é importante pensar bem qual dos dois títulos comprar.

Uma boa medida talvez seja encontrar um espaço para os dois títulos dentro da sua carteira de investimentos.

Lembrando que os títulos com juros semestrais protegem de uma alta na taxa de juros com venda antecipada e os títulos com pagamento somente no final tem melhor resultado caso você segure o investimento até o fim.

Será que o Tesouro IPCA protege mesmo da inflação?

Imagino que você sempre pensou que pelo fato do Tesouro IPCA render sempre a inflação mais uma taxa fixa, ele te protegeria da inflação em qualquer situação.

Mas isso não funciona exatamente assim.

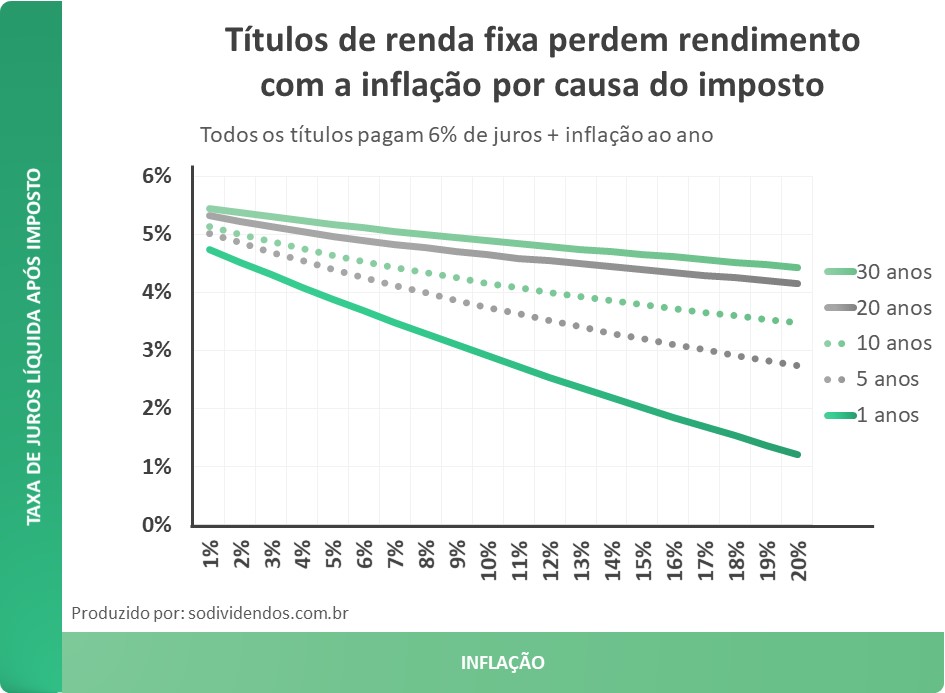

No livro “Investindo em ações no longo prazo” o autor, Jeremy J. Siegel, aborda esse fato em um dos seus capítulos.

Ele mostra que quanto maior a inflação, pior o resultado do seu investimento.

E tudo isso acontece por causa da incidência do imposto.

O gráfico que ele faz no livro leva em consideração impostos americanos que são bem diferentes do Brasil.

Por isso, eu fiz um semelhante ao dele para você ter uma ideia de como o Tesouro IPCA acaba se fragilizando à medida que a inflação aumenta.

Dá para perceber que quanto mais curto for o prazo do seu investimento, menos ele te protege do aumento da inflação.

Por isso, é importante planejar bem seus investimentos, caso contrário a inflação que você achou não ser um perigo, vai acabar reduzindo o seu retorno.

Como saber se vale a pena comprar Tesouro IPCA?

Descobrir se vale a pena comprar Tesouro IPCA não é algo tão simples quanto parece.

Afinal, existem inúmeros tipos de investimentos disponíveis para comparar com o título do governo.

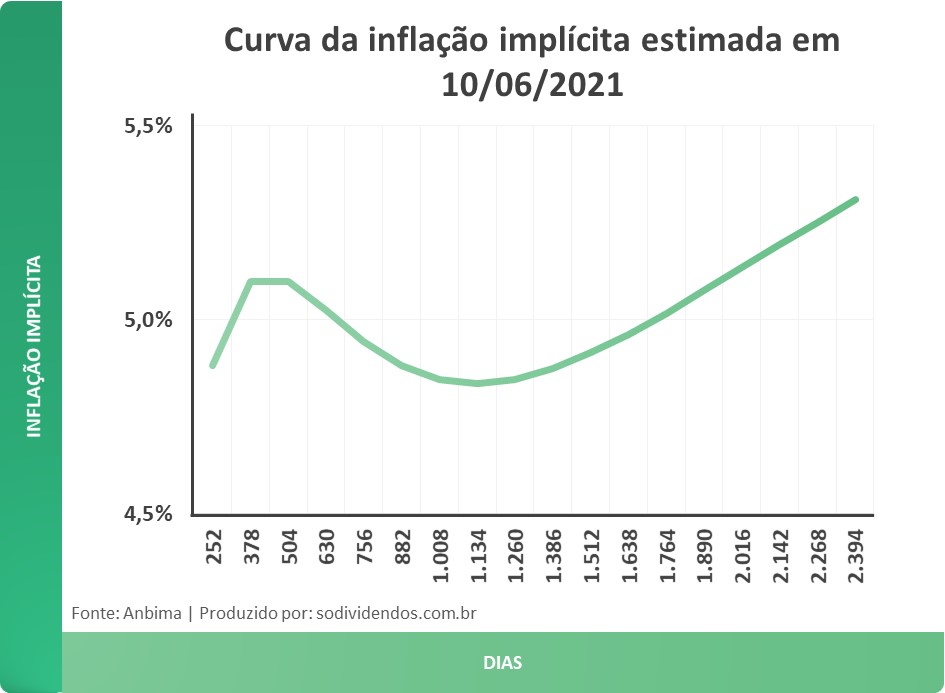

Mas uma maneira de fazer isso é verificar a inflação estimada (implícita) pelo mercado no site da Anbima.

Dê uma olhada:

No caso, se você achasse que a inflação fosse maior do que a projetada, seria um bom momento para comprar o Tesouro IPCA.

Como comprar títulos de maneira eficaz

Apesar de existirem algumas possibilidades de ganhar dinheiro com a alta da inflação, uma das melhores estratégias para se fazer é comprar títulos todos os meses.

No livro “O Investidor Inteligente” (meio que uma bíblia dos investimentos) o autor, Benjamin Graham, comenta que essa é a melhor maneira do investidor se proteger das oscilações do mercado.

Eu mesmo já fiz um estudo sobre comprar ações somente quando o mercado está em baixa, versus comprar ações todos os meses.

Apesar de não ser sobre títulos do governo, é bem interessante.

Se você quiser saber como foi o resultado, pode clicar aqui.

Quer aprender mais sobre renda fixa e investimentos?

Eu já escrevi vários artigos aqui no blog com estudos sobre “o que vale mais a pena”.

Eles sempre fazem muito sucesso aqui no site, já que é difícil ver artigos como esse na internet.

Vou deixar alguns aqui para você dar uma lida que eu fiz sobre renda fixa.

Mas qualquer coisa você pode voltar para a página inicial do site.

- Quando vale a pena comprar o Tesouro Prefixado?

- O que são bonds? Vale a pena comprar?

- Será que vale a pena investir em COE?

Até mais!

*Eu recebo uma pequena comissão da Amazon pelas indicações dos livros que eu faço no blog. Essa é uma forma singela de remunerar o meu trabalho aqui.

PS: Eu não recomendo livros que não tenha lido.