ETF ou fundo de ações: qual a melhor opção? (Data driven)

Esses dias eu comecei a me questionar bastante sobre ETFs e fundos de ações.

Eu já tinha escrito um artigo sobre a relação de escolher ações sozinho vs investir em ETFs, mas eu queria explorar um pouco mais a relação dos ETFs com os fundos de ações

Bom, para entender melhor o assunto, eu fui ler o livro “O investidor de bom senso” (link para Amazon) que foi escrito pelo fundador da Vanguard (uma das maiores gestoras de fundos passivos do mundo).

John C. Bogle (escritor do livro), sempre defendeu produtos indexados ao índice e com baixas taxas de administração e achei que seria uma boa leitura para esse artigo.

A ideia é tentar mostrar um pouco dos argumentos de John e outros que eu acabei incorporando à causa.

Vamos lá?

O básico sobre ETFs e fundo de ações

Bom, imagino que se você se interessou pelo tema “ETFs vs fundo de ações” você já deve entender bem sobre o assunto.

Mas de qualquer forma eu montei esse quadro abaixo para relembrar qualquer dúvida que você tenha.

| Assunto | ETF | Fundo de ações |

| Objetivo do fundo | Fundos sempre passivo (seguem algum índice) | Fundos podem ser ativo ou passivos (grande maioria ativos) |

| Onde comprar? | Bolsa de Valores (inserindo o código como se fosse uma ação) | Através da corretora |

| Taxa na hora da compra | 0,003020% (sobre o valor investido)¹ | Não tem |

| Taxa na hora da venda | 0,0275% (sobre o valor de venda)¹ | Pode ter, mas é raro |

| Taxa de administração | Possui | Possui |

| Taxa de performance | Não tem | Pode ter |

| Imposto | 15% sobre o lucro na venda | 15% sobre o lucro na venda |

Agora que passamos o básico, vamos às comparações…

ETF vs fundo de ação indexado

A comparação mais simples de todas seria analisar os ETFs de índice versus os fundos de investimento que também seguem o índice (você inclusive pode fazer isso baixando o relatório da Anbima aqui).

O único problema é que esse relatório da Anbima não é a “coisa” mais confiável do mundo.

Pelo pouco que eu pude analisar, tem muita coisa desatualizada, principalmente em relação às taxas, os taxas de administração.

Mas vou tentar te alertar desse probleminhas.

Comparação de tamanho

Você pode estar achando estranho eu comparar o tamanho dos ETFs versus as dos fundos de ação passivos, mas isso tem uma explicação.

Um fundo consegue ganhar muita escala quando seu patrimônio líquido aumenta, isso acontece porque a atividade de replicar o índice é muito simples e poucos funcionários conseguem dar conta de tudo.

Para você ter uma ideia, aqui no Brasil as menores taxas de administração começam a partir de 0,30% (exemplos de BOVA11 e BOVV11), mas nos Estados Unidos elas chegam a 0,04%.

Isso faz uma enorme diferença para o investidor no longo prazo e isso só é possível porque os fundos americanos administram uma quantidade muito maior de dinheiro.

| VFIAX (Fundo dos Estados Unidos) | BOVA11 (ETF brasileira) |

| 1,77 trilhão de reais | 14,01 bi de reais |

Bom, apesar do fundo americano que eu usei acima não ser um ETF, aqui no Brasil os ETFs costumam ter um tamanho maior do que os fundos de ações.

No relatório produzido pela Anbima, os maiores fundos de ações indexados que eu encontrei tem em torno de 1 a 2 bilhões em patrimônio líquido, mas alguns ETFs são muito maiores (logo tem mais possibilidades de terem suas taxas de administração baixadas no futuro).

| Maiores ETFs | Maiores fundos de ações indexados |

| 14,1 bi (BOVA11) | 1,8 bi (ITAÚ INDEX AÇÕES IBRX FI) |

| 5,41 bi (BOVV11) | 1,5 bi (ITAÚ VÉRTICE IBOVESPA EQUITIES FIA) |

| 2,75 bi (IVVB11) | 1,2 bi (BB AÇÕES GOVERNANÇA FI) |

Taxas dos fundos de ações indexados

Em relação às taxas, os fundos de ações indexados costumam ser realmente deprimentes.

É bem provável que, caso você tenha investido em um fundo de ação, esse fundo esteja cobrando uma taxa fora do normal.

De todos os ETFs que estão relacionadas ao mercado de ações, a maior taxa cobrada que eu encontrei foi de 0,6% da IFNC11.

Mas para os fundos de ações, muitos deles chegam a cobrar cerca de 2,5%, o que acaba realmente prejudicando o rendimento do investimento.

ETF vs fundo de ação ativo

Essa talvez seja a pergunta mais importante do artigo, será que vale a pena investir em um fundo ativo de ações?

A verdade é que todo mundo quer ficar rico rápido e quando a gente faz um pequeno filtro no aplicativo da corretora, sempre aparece algum fundo que rendeu 60% 80% em um único ano.

Eu não sei você, mas esse tipo de informação sempre mexe comigo.

Mas será que no longo prazo esse retorno se mantém?

Taxas dos fundos de ações ativos

No livro de John Bogle, ele faz um estudo com todos os fundos que existiam em 1970 e o que aconteceu com eles até a data de 2016.

O resultado ficou da seguinte maneira:

| Fundos em 1970 | 355 (100%) |

| Fundos não sobreviventes | 281 (79%) |

| Fundos perdedores sólidos | 11 (3%) |

| Fundos perdedores marginais | 18 (5%) |

| Fundos equivalentes ao mercado | 35 (10%) |

| Fundos vencedores marginais | 8 (2%) |

| Fundos vencedores sólidos | 2 (1%) |

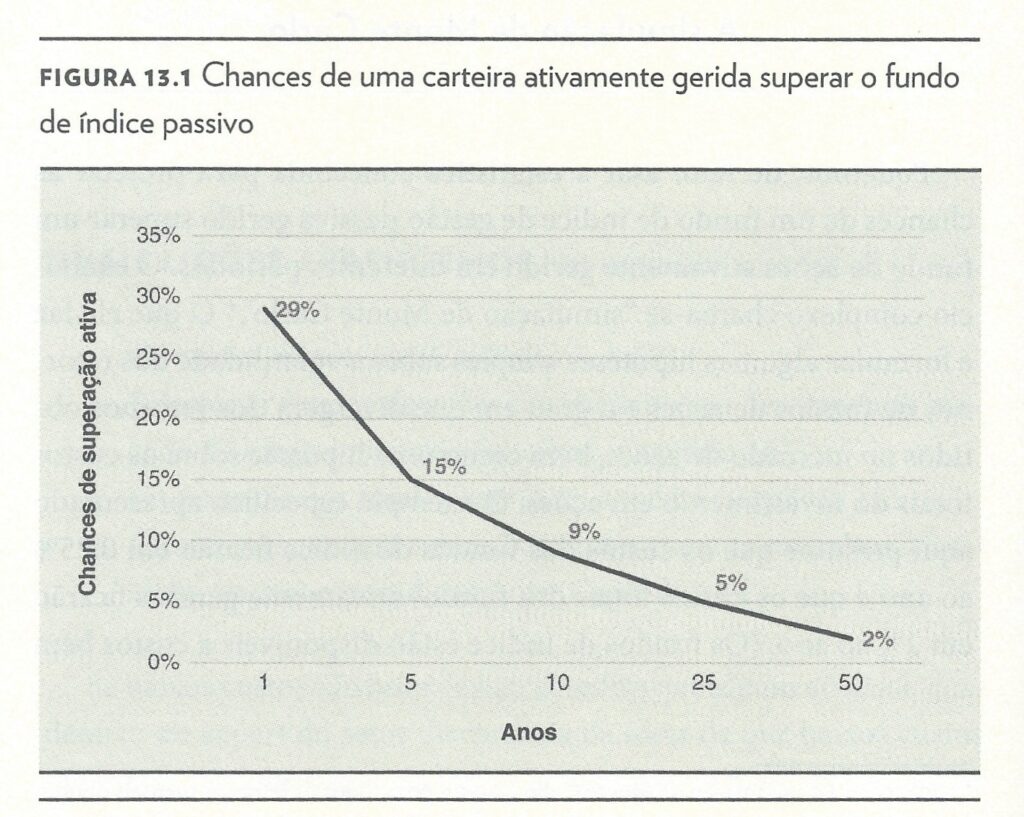

Além disso, John fez uma simulação de Monte Carlo (estatística complexa para determinar possibilidades de retorno) para saber quais seriam as chances de um fundo ativo de ações superar um fundo passivo no longo prazo.

E chegou na seguinte conclusão:

Relação retorno vs “fama” dos fundos ativos

Outro grande problema dos fundos de ações ativos está na “fama”, sim, quanto mais famoso o fundo, mais capital ele atrai.

Logo, mais difícil fica dele conseguir superar o índice.

O mais provável de acontecer é que o fundo aumente sua correlação com o índice de mercado.

Isso, somado com as altas taxas de administração, impossibilita o fundo de dar um resultado positivo para o investidor.

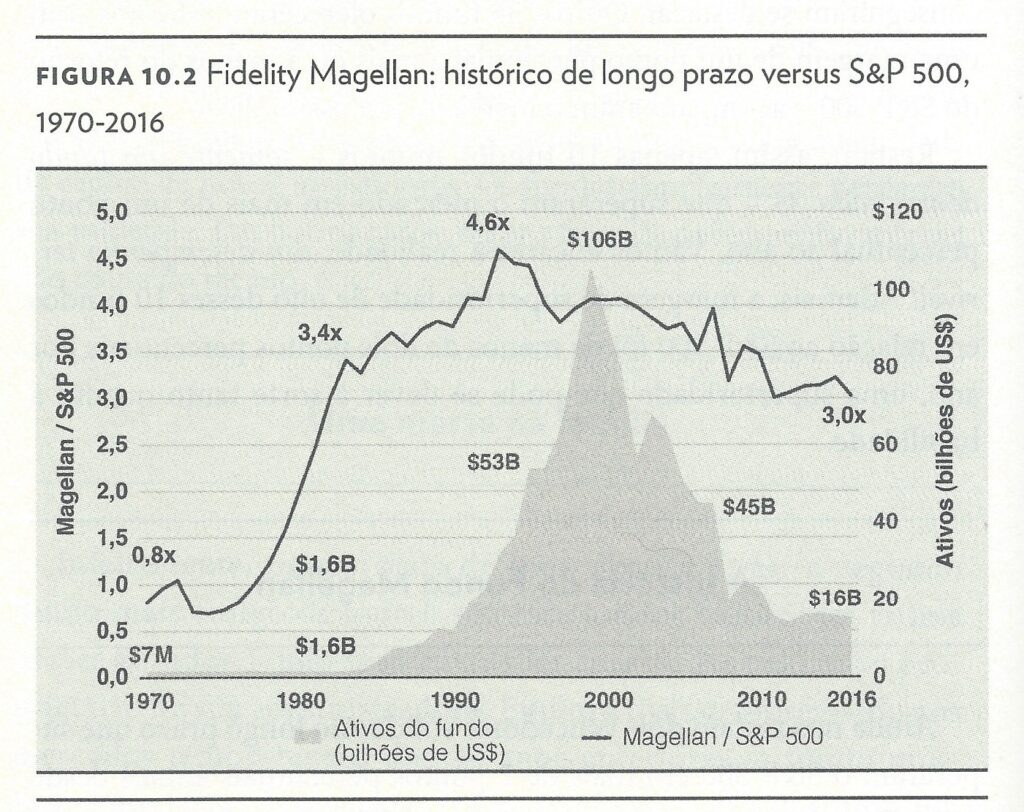

O exemplo mais famoso é do fundo administrado por Peter Lynch (famoso investidor) que durante a sua gestão deu um retorno anual de 29,20% ao ano.

Mas depois da fama, o fundo recebeu uma enorme quantidade de aporte e acabou perdendo para o índice S&P 500 nos anos seguintes.

A partir de 1990 é possível ver a linha preta caindo (perdendo para o índice de ações S&P 500).

Taxas, taxas e mais taxas

Isso pode se tornar um grande problema para o investidor, porque além das altas taxas de administração (geralmente variando de 1% a 2% para fundos ativos) ainda existem as taxas de performance.

Que basicamente representam o bônus dos funcionários do fundo no final do ano.

Essas taxas costumam variar entre 20% e 30% do que exceder o índice de referência.

Agora será que os fundos que tiveram bons resultados e grandes aportes de capital (patrimônio líquido maior) vão reduzir as taxas ou vão continuar cobrando altas taxas porque são fundos de “alto desempenho”?

Qualquer que seja a decisão do fundo, é bem provável que ele pare de ter resultados excepcionais comparado ao índice.

Não tente achar a “agulha no palheiro”

Certa vez, Peter Lynch fez a seguinte afirmação:

If You Only Invest in an Index, You’ll Never Beat It

Que traduzindo seria algo como:

Se você investir apenas em um índice, nunca o vencerá

A verdade é que “bater o mercado” não é algo tão impossível quanto parece.

O problema está sempre ligado ao custo de bater o mercado (contratar bons funcionários, produzir relatórios etc.)

Os dados que eu citei ali em cima mostram que os fundos ativos tem uma péssima percepção desse custo e praticamente nunca oferecem o retorno prometido.

Sem contar que é extremamente difícil para um investidor(a) identificar as qualidades de um fundo, já que você nunca sabe exatamente o que se passa lá no dia a dia.

O investidor(a) que quer fazer um bom investimento não deveria tentar achar uma “agulha no palheiro”, afinal deve ser mais fácil ganhar dinheiro no cassino, do que escolhendo fundo de ações ativos (pelo que os dados nos dizem, algo totalmente especulativo).

Aprendendo melhor a investir

Aqui no blog eu sempre escrevo artigos que são praticamente estudos de caso como esse.

Acho que essa é a melhor maneira para o investidor(a) entender melhor o mundo dos investimentos (detesto artigos cheios de enrolação).

Por isso, vou deixar alguns artigos aqui que costumam fazer bastante sucesso no blog.

Ah, não aprenda só comigo! Eu sou um mero blogueiro que leu algumas centenas de livros, mas aprenda também com pessoas como John C. Bogle que escreveram livros inteiros sobre investimentos.

Vou deixar o link para você comprar o livro dele pela Amazon (clique aqui), tenho certeza que você vai gostar.

Até mais!

*Eu recebo uma pequena comissão da Amazon pelas indicações dos livros que eu faço no blog. Essa é uma forma singela de remunerar o meu trabalho aqui.

PS: Eu não recomendo livros que não tenha lido.