Será que o FGC é seguro mesmo? Como funciona?

Você provavelmente já deve ter ouvido falar do FGC e provavelmente sabe que ele “protege algumas das suas aplicações financeiras”.

Mas existem diversos detalhes que talvez você não saiba muito bem (inclusive o risco do FGC quebrar).

Eu mesmo já fui bastante leigo nesse assunto e por isso vou tentar te ajudar a entender tudo isso.

Vamos lá?

Como surgiu o FGC?

O Fundo Garantidor de Crédito (FGC) surgiu em 1995 quando o Banco Central do Brasil emitiu a resolução Nº 2.197.

A resolução basicamente autoriza uma instituição privada sem fins lucrativos a administrar mecanismos de proteção a titulares de créditos contra instituições financeiras.

O que é o FGC?

A gente sempre costuma citar o FGC como uma espécie de “segurador de títulos financeiros”, já que é o que realmente a gente se preocupa na hora de investir.

Mas o FGC não gosta muito desse termo (“pagador de dívidas”) e inclusive comenta em seu site que além de pagar dívidas contribui para:

- Manutenção da estabilidade do Sistema Financeiro Nacional

- Prevenção de uma crise bancária sistêmica

- Contratação de operações de assistência (incluindo operações de liquidez com as instituições associadas)

Difícil saber o quanto o FGC atua nessas outras linhas, mas aparentemente ele leva bastante a sério em seu site.

Quais produtos são protegidos pelo FGC?

Os seguintes produtos são assegurados pelo FGC:

- Depósitos à vista ou sacáveis mediante aviso prévio

- Depósitos de poupança

- Letras de câmbio (LC)

- Letras hipotecárias (LH)

- Letras de crédito imobiliário (LCI)

- Letras de crédito do agronegócio (LCA)

- CDB e RDB

Além disso, o FGC oferece seguro para mais alguns produtos de investimento não tão famosos que você pode ver melhor clicando aqui.

Garantia especial

O FGC também presta garantias para quem investe em DPGE, mas a diferença é que nesse caso, o DPGE não pode estar ligado a uma conta conjunta.

É preciso que a aplicação seja celebrada com somente um único CPF.

Quais produtos que não são protegidos pelo FGC?

Os produtos abaixo não tem proteção do FGC, mas isso não deveria significar que são investimentos ruins ou que possuem um alto risco de calote.

- Debêntures

- CRI

- CRA

- COE

- Tesouro direto

- Fundo de investimento

Qual o limite da proteção do FGC?

A melhor maneira de explicar o limite da proteção do FGC é dividindo essa proteção em duas etapas.

Limite por instituição

A principal delas é o limite por instituição financeira de R$ 250.000,00.

É importante lembrar que instituições do mesmo conglomerado valem somente como uma única instituição.

Limite por garantia

A garantia máxima que uma pessoa física pode ter pelo FGC é de 1 milhão de reais em um período de 4 anos.

Logo, se você possuir mais de 1 milhão de reais em investimentos divididos em 4 ou mais instituições, você não receberá todo o seu dinheiro se essas instituições entrarem em falência em um período de até 4 anos.

Evolução dos limites do FGC

O limite de proteção do FGC vem aumentando bastante desde que foi lançado em 1995.

Apesar de ser algo que agrada a maioria das pessoas, essa mudança acaba passando uma ideia de que o investidor pode colocar boa parte do seu patrimônio no setor bancário sem muitos riscos (vou comentar mais para baixo sobre esses riscos).

Veja como foi essa evolução:

| Início | Garantia ordinária (por instituição) | Limite da garantia ordinária |

|---|---|---|

| 16/11/1995 | R$ 20.000,00 | Sem limite |

| 06/09/2006 | R$ 60.000,00 | Sem limite |

| 03/12/2010 | R$ 70.000,00 | Sem limite |

| 30/04/2013 | R$ 250.000,00 | Sem limite |

| 22/12/2017 | R$ 250.000,00 | R$ 1.000.000,00 |

Qual o valor exato que o FGC paga em caso de falência do banco?

Talvez você esteja se perguntando se o FGC paga também os juros prometidos pelo banco a você em caso de falência da instituição.

Mas sim, ele paga. Segundo o próprio FGC:

Saldo é a soma do principal investido e os rendimentos. O saldo na data da decretação do Regime Especial, para efeito de pagamento da garantia, será limitado a R$ 250.000,00 caso seja superior a diferença ficará registrada como saldo remanescente na Instituição financeira.

Lembrando que sempre existe um atraso entre o momento em que a instituição entra em regime especial e o momento que o FGC faz o pagamento (no caso, sem pagamento de juros durante esse período).

O FGC tem chance de quebrar?

Responder essa pergunta pode ser um pouco mais difícil do que parece.

Afinal, prever um acontecimento como esse é algo quase impossível.

Mas antes de comentar sobre esse risco, eu analisei como foram os resgates feitos pelo FGC ao longo do tempo…

Atuação do FGC na proteção do investidor

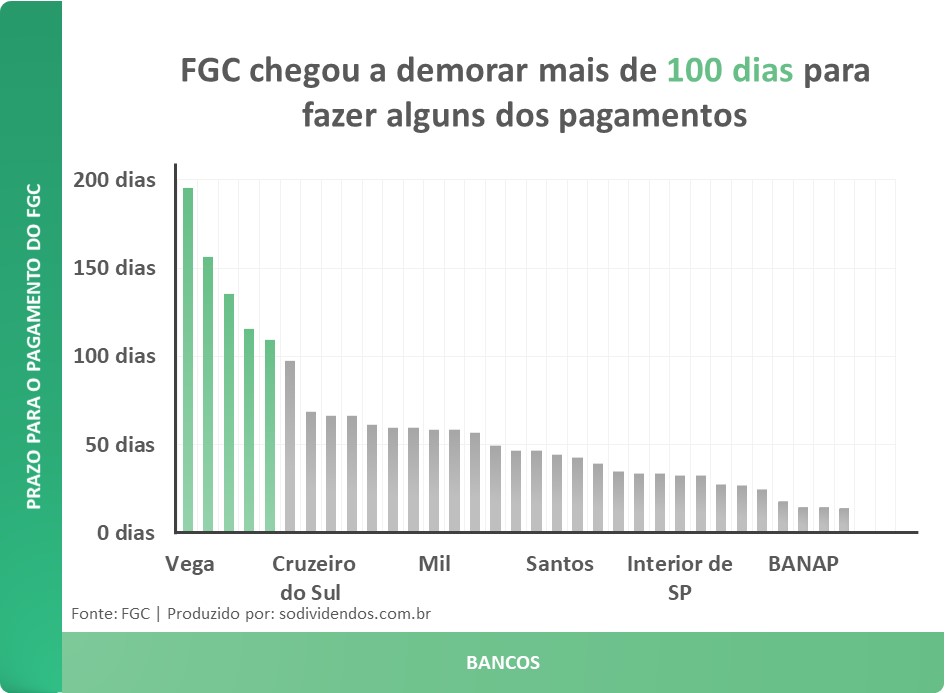

Montei um gráfico para você entender melhor quanto tempo demora para receber o pagamento do FGC, caso o banco que você tenha investido dinheiro tenha falido.

Foram excluídos dois casos por envolverem questões legais (Banco Lavra -125 dias e BFI 1.342 dias)

Apesar de alguns prazos altos, a média de todos eles é de 57 dias.

Mesmo não sendo uma média muito alto, eu imagino que o investidor(a) acabe ficando um pouco aflito dependendo do montante que ele tem a receber (esperar 2 meses não é lá muito agradável).

Além disso, eu juntei dois casos curiosos que aconteceram com o FGC nesses últimos anos.

Banco PanAmericano

O Banco PanAmericano teve sérios problemas de liquidez durante o ano de 2010 e o FGC acabou ajudando de uma maneira diferente do comum.

Ao invés do FGC esperar o banco entrar em regime especial, o FGC agiu antes para que o problema não fosse maior ainda.

Não dá para saber o quanto o FGC teria que gastar para honrar as dívidas de um banco grande como o PanAmericano, mas provavelmente teria sido um momento de bastante fragilidade do fundo.

Só para você ter uma ideia, a “ajuda” do FGC custou mais de 3 bilhões de reais, o que daria algo próximo de mais de 10% de todo o fundo naquele momento.

Banco Santos

Se você deu uma olhada no gráfico de cima deve ter encontrado o Banco Santos na lista.

Mas houve um episódio que gerou uma certa dor de cabeça para algumas das pessoas que possuíam economias no banco.

Isso aconteceu porque o FGC não queria pagar os detentores de títulos do programa de previdência privada do banco.

A justiça acabou decretando que o FGC deveria pagar a dívida, mas isso aconteceu somente em 2013, sendo que o primeiro pagamento do FGC para esse caso foi em 2004.

Estudo de risco do FGC

Eu escutei basicamente a minha vida inteira as pessoas falando que “CDB é protegido pelo FGC, não se preocupe”.

Eu confesso que eu escutei tanto, que até eu mesmo comecei a falar esse tipo de coisa.

Mas o que me faltou na época foi fazer a seguinte pergunta:

“O que precisa acontecer para o FGC não ter dinheiro suficiente para pagar todas as dívidas?”

Será que é algo tão difícil de acontecer?

Bom, eu fui atrás dessa resposta e dá uma olhada no que eu encontrei:

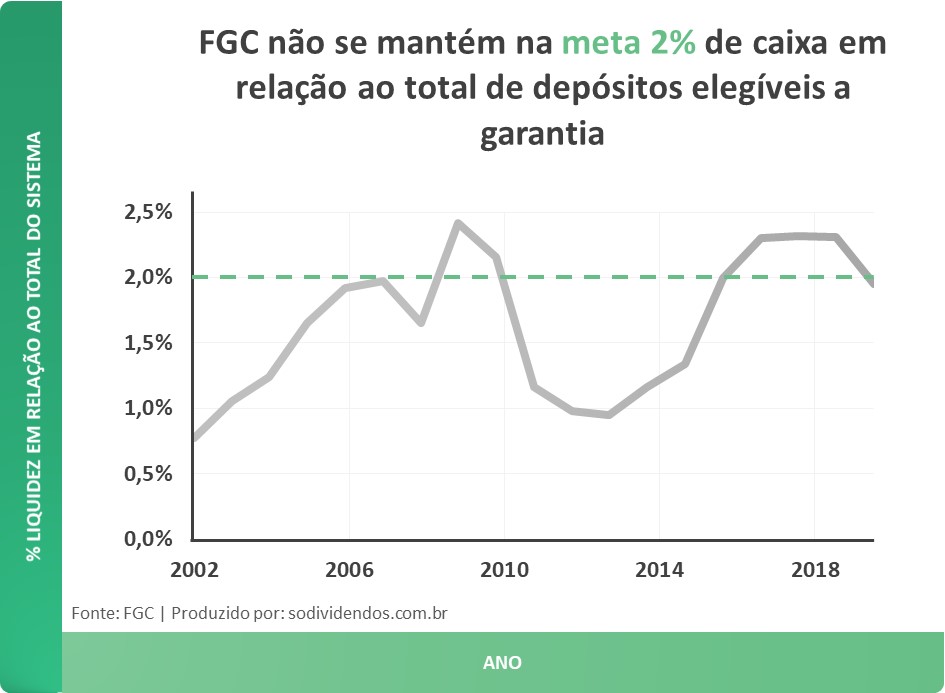

A relação do quanto o FGC pode assegurar muda bastante ao longo do tempo, mas chegou a bater incríveis 1% entre 2013 e 2015.

Isso significa que, nessa época, bastava que mais que 1% do sistema falisse para o investidor não receber 100% do seu investimento de volta.

Eu não sou nenhum analista de risco, mas proteger somente 2% do portfólio não parece “grande coisa”.

Veja bem, eu não estou aqui falando que o FGC vai acabar e que você não deveria investir em produtos assegurados pelo FGC (por sinal, acho que isso é até crime falar isso).

A única coisa que eu quero, é que você esteja ciente dos riscos envolvidos.

Não deixe de analisar o banco que você está fazendo o seu investimento e também, se possível, não deixe todas as suas economias em produtos bancários, mesmo que elas estejam alocadas em vários bancos.

Por sinal, falando em acontecimentos ruins e produtos bancários (desculpa o lado super negativo aqui), deixa eu te mostrar algo que aconteceu nos Estados Unidos em 2008.

Crise de 2008

A crise de 2008 aconteceu basicamente por causa dos títulos hipotecários (se você não conhece muito bem, vale a pena ler sobre o assunto).

E isso afetou fortemente a maioria dos bancos americanos.

As empresas americanas também passaram por problemas, mas certamente o setor bancário foi o mais prejudicado.

Inclusive, um dos bancos mais tradicionais dos Estados Unidos acabou indo à falência.

O famoso Lehman Brothers, que existia desde 1850, não foi capaz de sobreviver à crise de 2008…

Imagino que agora você já tenha uma boa noção dos riscos de só se investir em produtos bancários (que são famosos por serem assegurados pelo FGC).

Apesar de eu provavelmente não ter te dado um resposta tão simples, espero que eu possa ter te ajudado a entender melhor os números.

Como procurar outras alternativas para não ter problemas com o FGC?

Se você ficou levemente preocupado com seus investimentos garantidos pelo FGC, a melhor maneira de resolver isso é diversificando os seus investimentos.

Vale a pena procurar investimentos que não tenham bancos envolvidos como: CRIs, CRAs ou até mesmo ações.

Outra opção para reduzir ao máximo o risco é investir no Tesouro Direto.

Apesar de você emprestar dinheiro para o governo (o que pode parecer uma ideia arriscada), o Tesouro Direto é um investimento extremamente seguro.

Isso acontece porque o governo brasileiro controla a emissão de moeda no país, tornando um calote algo extremamente improvável (talvez impossível de acontecer).

Como aprender mais sobre investimentos e diversificação?

Eu já escrevi diversos artigos como este aqui no blog, geralmente eu sou um pouco crítico com o que a maioria das instituições/analistas falam.

Mas isso pode ser algo bom para você!

É uma chance de você ler sobre opiniões diferentes e que não tenham algum objetivo por trás (exemplo: corretora falando de produtos que vende).

Ah e vale lembrar também que eu não pretendo te vender nenhum curso de mercado financeiro aqui no site (estou cansado desse pessoal também).

Vou deixar alguns artigos aqui embaixo que eu acho que você vai gostar.

- Quais são os melhores produtos de renda fixa?

- Como funcionam os fundos de investimentos?

- Como ter uma renda passiva investindo em fundos imobiliários?

Até mais!