Reserva de oportunidade vale a pena? (Resposta data-driven)

Você já deve ter visto muitos “especialistas de investimento” falar sobre esse assunto.

Eles geralmente falam que ter uma reserva de oportunidade é importantíssimo para que em momentos de crise, você possa comprar mais ações, mas será que é tão importante assim?

Eu sempre fui muito curioso e esse assunto sempre me interessou bastante, afinal, se vale a pena comprar ações na crise, por que não deixar todo o dinheiro lá na reserva e só comprar em momentos de crise?

Se realmente for melhor, não tem para comprar ações a todo momento, concorda? (Não sou muito fã de respostas binárias, mas nesse caso faz sentido).

Bom, eu fiz esse artigo justamente para desvendar esse mistério (inclusive demorou um pouquinho para conseguir todos os dados) e espero que você goste.

Vamos lá?

O que é uma reserva de oportunidade?

Antes de mais nada é sempre bom lembrar o conceito.

A reserva de oportunidade não tem nada a ver com a reserva de emergência. A reserva de oportunidade é um dinheiro líquido que você terá na conta para comprar ações ou ativos na Bolsa de Valores depois de uma crise no sistema financeiro.

Já a reserva de emergência é usada para caso aconteça algo de ruim com você, como por exemplo perder o emprego, ter que resolver algum problema de saúde ou ajudar a família (desculpe as notícias ruins, mas precisava explicar de uma maneira prática).

Bom, a reserva de oportunidade, que eu sempre conheci como reserva de liquidez (aparentemente nem todo mundo pensa como eu), tem como princípio fazer você comprar ativos baratos em momentos de crise.

Logo, mesmo que seus investimentos caiam durante uma crise, você usaria sua reserva para comprar ações baratas para que quando o mercado volte ao normal você tenha mais dinheiro do que antes.

Veja o exemplo abaixo (bem simplificado).

Exemplo reserva de oportunidade

Isso é o que todo assessor costuma falar para você “Guarde um dinheiro para você investir quando o mercado cair”.

É tão “simples” quanto a imagem abaixo:

Vamos aos dados do IBOV durante o coronavírus:

- Capital investido no índice Bovespa = R$ 100.000,00

- Reserva de oportunidade = R$ 15.000,00

- Queda na bolsa (covid-19) = 45%

- Subida mercado (covid-19) = 71,29%

Bom, vamos imaginar que no mês que a bolsa chegou no fundo do poço (apesar de sabermos que isso não é tão fácil quanto parece) você usou a sua reserva de oportunidade.

Como seria o seu resultado depois que o mercado voltou ao “normal”?

Cálculo:

Antes = 100.000,00 + 15.000,00 = 115.000,00

Mínimo =100.000x(-55%) +15.000,00 = 70.000,00

Depois = 55.000 + 55.000,00x(57%) +15.000,00 + 15.000,00x(71,29%) = 112.043,50

Pronto, você foi bem sucedido na crise porque tinha 15 mil em reservas e foi o suficiente para fazer você ter mais dinheiro hoje mesmo o mercado não voltando a ser o que era antes.

Isso é muito simples de ser mostrado e certamente é bem entendido por boa parte da população (o que faz vendedores de cursos e coaches adorarem vender isso), mas o que dizem os grandes investidores?

O que dizem os grandes investidores?

Ray Dalio

Ray Dalio foi por muito tempo um gestor do maior hedge fund do mundo.

Ele inclusive escreveu um livro sobre investimentos chamado “Princípios” que eu ainda preciso ler, mas que é sempre muito comentado.

Bom, sempre que perguntam para ele sobre “dinheiro” (mais conhecido como reserva de oportunidade) ele diz sempre a mesma resposta “cash is trash“, que na tradução seria algo como “dinheiro é lixo”, mas sem a excelente rima que acontece com o “sh” em inglês.

Warren Buffett

Warren Buffett certamente é mais famoso aqui no Brasil do que Ray, logo, imagino que ele não precise de muita introdução.

Apesar de ele já ter comentado sobre o fato da reserva de oportunidade render muito pouco, sua empresa tem uma enorme quantidade de dinheiro líquido para momentos de crise (em torno de 137 bilhões de dólares a última vez que eu vi).

Mas afinal, quem será que está certo? Não dá para dizer que um deles não sabe muito sobre investimento, certo?

A grande questão da reserva de oportunidade

O grande problema da reserva de oportunidade, como o próprio Buffett já comentou, é que ela não rende absolutamente nada comparado a outros investimentos no longo prazo.

Isso acaba se tornando extremamente custoso no longo prazo.

Veja bem, o exemplo que eu dei lá em cima é extremamente específico e pontual.

Se você olhar bem o índice Ibovespa ao longo dos anos, vai perceber que a queda nas ações durou pouquíssimo tempo e também é algo que não acontece com tanta frequência quanto a gente imagina (logo você teria a reserva de oportunidade por muito tempo sem usá-la).

Evidente que essas crises na Bolsa de Valores sempre acontecem, qualquer um que já leu algum livro do Nassim Taleb sabe bem como funciona a visão de Cisnes Negros no longo prazo… é uma certeza.

Mas mesmo sabendo que ela vai acontecer, isso pode não fazer muita diferença para você.

Por isso, eu fiz um estudo para te explicar melhor todo esse problema.

Estudo sobre reserva de oportunidade

Eu dividi o estudo em 5 partes:

- A primeira delas eu apresento o desempenho do S&P 500 ao longo dos anos e mostro qual seria o seu resultado caso tivesse investido todo ano 1 dólar no índice.

- Na segunda parte eu mostro o resultado caso você tivesse guardado o dinheiro e só investido nos anos que o S&P 500 caiu

- Na terceira parte eu faço uma simulação com diferentes tipos de taxa de remuneração da sua reserva de oportunidade

- Na quarta parte eu comento minhas considerações finais sobre o estudo

- Na última parte eu explico as limitações do meu estudo, afinal, um estudo completo demoraria algumas semanas para ser feito (convenhamos, ainda não sou nenhum escritor milionário)

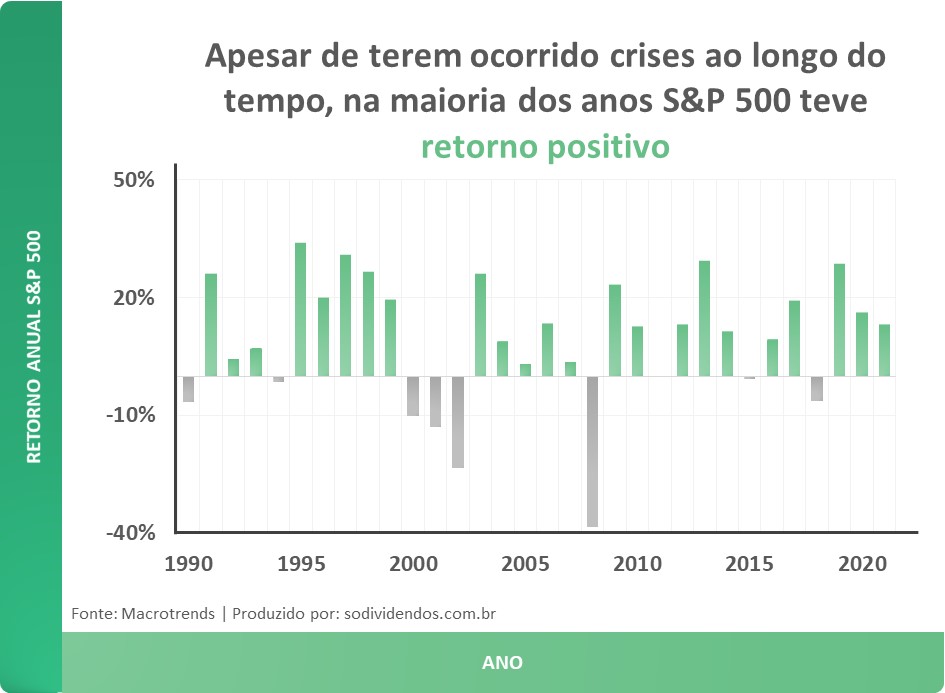

Desempenho do S&P 500

Antes de mais nada eu escolhi o S&P 500 por ser um índice muito usado no mundo, ter um histórico sem grandes oscilações de inflação e conter dados acessíveis.

O S&P 500 teve ao longo dos últimos 30 anos o seguinte desempenho:

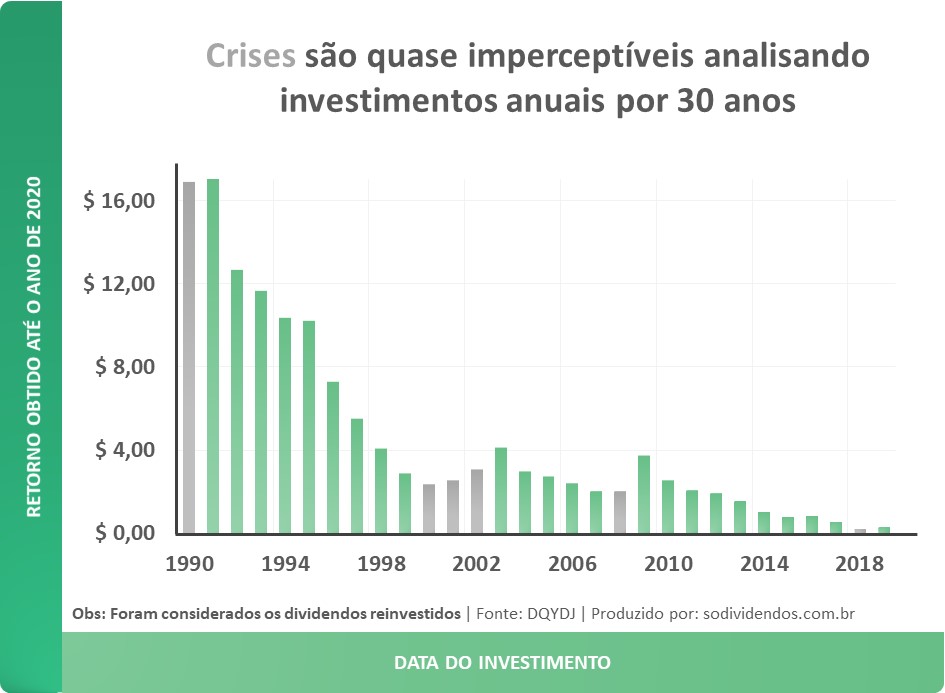

Resultado investindo 1 dólar por ano por 30 anos

Fazendo um investimento simples de 1 dólar por ano no S&P 500 o investidor teria o seguinte resultado:

A soma desse gráfico, assim como o retorno total desse investimento é de $ 138,72.

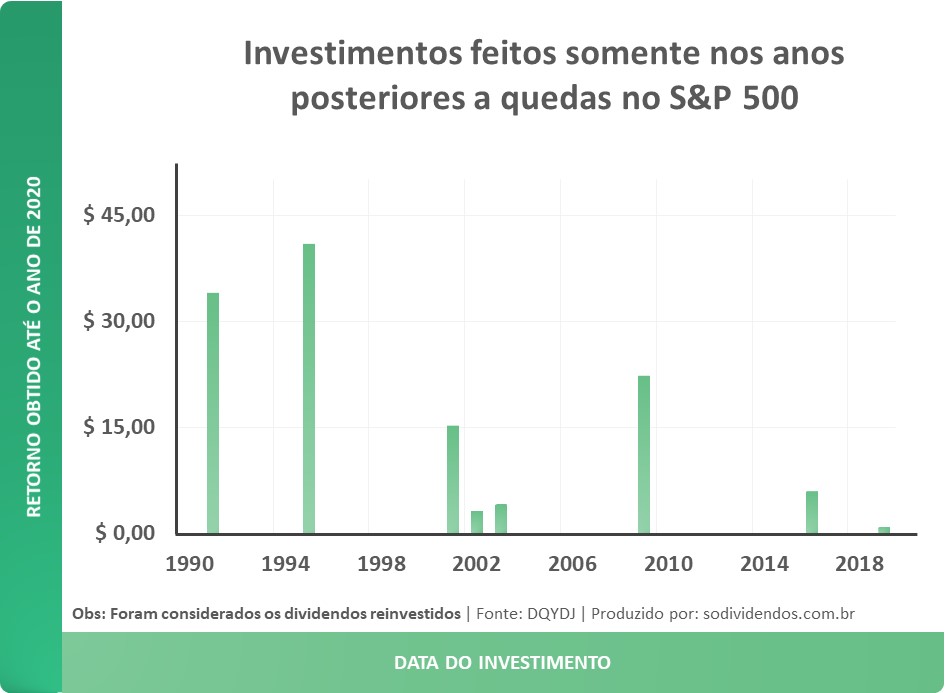

Resultado investindo somente em anos negativos

Se por acaso tivéssemos guardado o dinheiro e investido só nos anos seguintes ao resultado negativo do S&P 500 (anos que eu marquei em cinza no primeiro gráfico) teríamos o seguinte resultado:

Apesar disso, a soma desse gráfico, assim como o retorno total desse investimento é de somente $ 126,83.

Resultado com reserva de oportunidade sendo remunerada

Pelo que deu para ver no teste anterior, se a reserva de oportunidade não é remunerada, fica impossível bater o índice no período que a gente analisou, mas e se a reserva é remunerada?

Quanto que a reserva de oportunidade precisaria render anualmente para valer a pena esse tipo de estratégia?

| Remuneração da reserva de oportunidade | Diferença para o investimento que é feito todo ano ($) |

|---|---|

| 5% | -8,82 |

| 10% | -5,79 |

| 15% | -2,74 |

| 20% | -0,31 |

Resultado final do estudo

Nesse estudo que eu fiz dá para avaliar muito bem o desempenho de alguém que fez a escolha de ter uma reserva de oportunidade há 30 anos atrás.

Isso, claro, não significa que a história vai se repetir, mas espero que tenha sido uma visão interessante para você.

Além disso, como é muito difícil conseguir uma remuneração alta para uma reserva de oportunidade, é bem provável que o investidor que fez essa escolha no passado tenha perdido (ou deixado de ganhar) em torno de 12 dólares para cada 30 dólares que investiu na Bolsa de Valores.

O que convenhamos… é bastante dinheiro.

Alguns “poréns” sobre o estudo

Separei algumas questões no meu estudo que me incomodaram um pouco e provavelmente podem já ter chamado a sua atenção…

Metodologia anual

Gostaria muito de ter feito algumas outras variações como por exemplo: sempre que o mercado cair mais de 20% em um período de 3 meses a reserva de oportunidade seria ativada.

Além disso, gostaria de fazer outras simulações do tipo: ativar a reserva sempre que o mercado cair 20%, 15%, 10%…

Acho que o estudo com um padrão anual resolve boa parte das dúvidas, já que nem o melhor dos investidores seriam capazes de acertar o “fundo do poço”, mas gostaria de ter feito uma visão mensal também (que demoraria 32.151 vezes mais tempo e seria totalmente inviável).

Inflação (Brasil vs Estados Unidos)

Outro grande problema do estudo é a relação da inflação ser bem menor nos Estados Unidos do que aqui.

Evidente que as taxas de juros aqui são mais altas do que lá e pode dar a impressão de que vale mais a pena ter uma reserva de oportunidade aqui.

Mas o que acontece é que com uma inflação maior, tanto a Bolsa de Valores, quanto os dividendos das empresas tendem a crescer um pouco mais (falei sobre isso neste artigo).

Assim, o estudo que eu fiz não consegue afirmar qual seria a taxa de juros “ideal” para se ter uma reserva de oportunidade no mercado brasileiro, mas que provavelmente é maior do que a do mercado americano.

Futuro incerto

Eu fiz esse estudo baseado em um histórico que pode nunca mais acontecer.

A ideia aqui foi somente dar números a uma afirmação que eu escuto os “especialistas de mercado” falarem a todo momento sem o menor cuidado.

Acho que você vai ter uma visão bem diferente agora quando escutar algum “especialista de investimento” falar sobre reserva de oportunidade (espero de verdade que eu tenha ajudado).

Alguns “poréns” sobre a reserva de oportunidade

Fugindo do estudo agora, tem algumas questões que vão além de uma simples análise histórica de mercado.

Existem outros motivos pelo qual o investidor pode/deve ter uma reserva de oportunidade.

Eu vou citar algumas aqui, mas fique à vontade para imaginar mil e um momentos em que ela pode ser necessária para você (se tiver alguma nova comenta lá embaixo).

Afinal, cada um vive em um ambiente diferente e seria difícil que eu (logo eu) soubesse a solução para todos os problemas.

Empresas

Acho que esse deve ser um dos principais motivos pelo qual Warren Buffett possui uma grande reserva de oportunidade.

Diferente de investidores pessoa física, empresas tem outros tipos de necessidade/possibilidades.

Pode ser um momento, por exemplo, para comprar um concorrente ou para fazer alguma campanha ousada de vendas, algo que não teria utilidade para um investidor comum.

Premonição

Apesar de ser um tema bem polêmico, é possível que alguém consiga prever uma crise, talvez seja impossível acertar com uma enorme precisão, mas alguma noção já seria o suficiente.

A gente já viu isso acontecer na crise de 2008 nos Estados Unidos, em que alguns fundos de investimentos apostaram contra o mercado hipotecário americano e tiveram retornos extraordinários.

Inclusive eu comentei um pouco sobre isso no meu artigo que fala sobre CDS.

Novos negócios

Talvez o seu foco de investimento não seja necessariamente investir em ações.

Pode ser que você tenha interesse em abrir um negócio, nesse caso a reserva faz total sentido.

Não ter esse dinheiro reservado para o dia em que você tomar essa decisão vai te deixar exposto a qualquer oscilação do mercado.

E a gente sabe que isso não é nada agradável.

Como aprender mais sobre investimentos?

Eu estou sempre escrevendo sobre novas teorias ou dicas de investimento aqui no blog.

Se você gostou do meu artigo, tenho certeza que vai gostar de outros.

Vou deixar aqui embaixo os artigos que eu mais gosto para você dar uma olhada.

- O que é RLP e por que deveria ser proibido?

- Como escolher o benchmark do seu fundo de investimento?

- O que acontece se você não reinvestir os seus dividendos?

Até mais!

eu fiz um estudo parecido com este teu, mas para o ibov. Meu resultado foi semelhante, descartando assim, a ideia de reserva de oportunidade. Além disso, testei adiantando os aportes, aí funcionou. Explico:

Se o mercado (o índice de sua preferência ou sua carteira) no mês corrente ficar no negativo, você antecipa o aporte do próximo mês (tirando da sua reserva de emergência, claro, e desde que ela esta completinha). Em períodos de alta, segue o jogo mensal de aportes.

Na prática, toda essa teoria é diferente. Eleições existem a cada 4 anos, isso é muito tempo para quem investe para o longo prazo? Há quem diga que existem estudos que a cada 2 anos acontece algo no Brasil, mas vou deixar essa de lado. Não precisa esperar outra pandemia para investir a reserva, achei tendencioso na parte que investe só quando o índice dá prejuízo, ninguém investe apenas no índice, aposto que você também tem mais de 1 ação na carteira, todas elas vão bem sempre? Nesses momentos que os preços caem, mas os fundamentos continuam que utilizamos um pouquinho da reserva. Vou até arriscar e dizer que SEMPRE tem alguma ação que está com o preço mais atrativo (barato), a menos que você também seja do time que “preço não importa” assim como vários “especialistas de investimentos”, nesse caso nem deveria existir essa discursão.

Oi, Carlos.

Tudo bem?

Você mandou muita coisa, vou tentar responder em partes, espero que consiga esclarecer tudo.

1- Essa parte da política eu fiquei um pouco confuso, qual seria o ponto aqui?

2- Sobre a questão “ninguém investe apenas no índice” isso é um pouco relativo, tem gente que investe sim. Eu fiz um outro artigo que eu explico melhor, mas eu não invisto em índices aqui no Brasil por uma questão tributária. Além disso, eu usei o índice como base para o estudo por ser algo simplificado, seria muito difícil e trabalhoso fazer com várias ações, espero que você entenda esse lado. Minha intenção não era escrever uma tese de mestrado aqui, por isso que eu gosto quando as pessoas comentam para que o debate possa ser um pouco mais aprofundado.

3 – Em relação a “preço não importa” eu imagino que se o investidor aplique só em índices ele não deveria se preocupar com preços, mas se ele investe em ações (comprando individualmente) ele deveria se preocupar sim.

4 – Eu fiquei um pouco confuso porque eu achei que o seu argumento foi em favor da minha tese, você disse “SEMPRE tem uma ação que está com o preço mais atrativo”, se sempre tem ação com preço mais atrativo para que ter uma reserva de oportunidade? Não faria mais sentido investir toda a reserva todos os meses nessas empresas?

5 – Por último, fica aqui a minha sugestão (não quero parecer “mala” ou qualquer coisa do tipo) de você dar uma olhada no caixa da Berkshire Hathaway, empresa de Warren Buffett, e verificar o desempenho dela frente ao S&P 500 e o quanto seria se ele não tivesse guardado tanto caixa assim (quem sabe um dia não adiciono essa parte aqui nesse artigo).

Um abraço, Carlos.

Apareça mais vezes aqui.